Das niedrige Zinsniveau hat weniger soliden Emittenten in den letzten Monaten Refinanzierungen zu beachtlich günstigen Konditionen ermöglicht. Die Schweiz sticht in Europa mit einem besonders niedrigen Zinsumfeld hervor: So notieren selbst Schweizer Staatsanleihen mit 13 Jahren Laufzeit inzwischen mit negativen Renditen, was sich auch positiv auf die Refinanzierungsmöglichkeiten anderer Emittenten in der Alpenrepublik auswirkt. Der eidgenössische Telekomsektor war in den letzten Wochen gleich mehrfach Schauplatz größerer Transaktionen: Zum einen entschied sich der Private Equity-Investor CVC für einen IPO von Sunrise, dem zweitgrößten Mobilfunkanbieter des Landes. In diesem Zusammenhang wurden auch die noch ausstehenden teuren Anleihen des Unternehmens vorzeitig zurückgezahlt und refinanziert. Trotz eines weiterhin hohen Schuldenstandes gelang es dem Unternehmen, neue Anleihen mit einer Laufzeit von sieben Jahren mit einem Kupon von nur 2,25 % zu platzieren. Wie in unserem ersten und vierten Quartalsbericht dargelegt, hatten wir mit unserer Investition in Sunrise-Anleihen auf eine vorzeitige Rückzahlung spekuliert, und mit der Refinanzierung materialisierte sich unsere Überlegung entsprechend.

Bereits im Dezember wurde bekannt, dass auch der drittgrößte Telekomanbieter, Orange CH, den Besitzer wechseln würde: Der Finanzinvestor Apax Partners veräußerte seine über die Holdinggesellschaft Matterhorn gehaltenen Anteile an den französischen Milliardär Xavier Niel. Ähnlich wie Sunrise hatte auch Matterhorn noch zahlreiche alte Anleihen aus der Private Equity-Zeit mit hohen Kupons ausstehen.

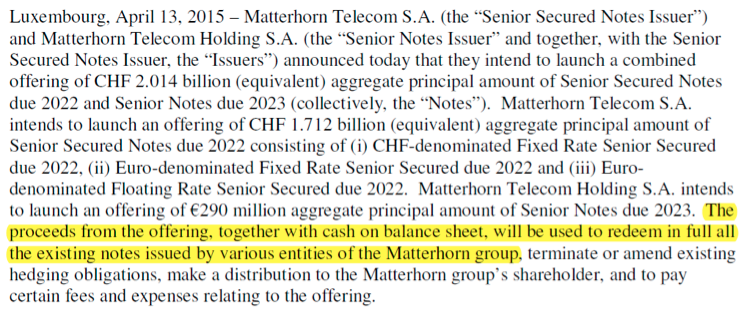

Am 13. April 2015 kündigte Orange CH/Matterhorn die Refinanzierung durch neu zu begebende, günstigere Anleihen an. Der Ankündigungstext hatte uns allerdings aufhorchen lassen:

Auszug aus der Ankündigung der Emission neuer Anleihen vom 13.04.2015.

An der markierten Stelle verkündet das Unternehmen, sämtliche ausstehenden Anleihen zurückzahlen zu wollen. Dies war jedoch bei zwei der von Matterhorn begebenen Anleihen nicht ohne weiteres möglich, da diese keine ordentliche vorzeitige Kündigungsmöglichkeit vorsahen und eine reguläre Laufzeit bis mindestens 2016 aufwiesen. Für den Fall, dass ein Emittent dennoch eine frühere Rückzahlung vor dem ersten regulären Kündigungsdatum beabsichtigt, sehen die meisten Prospekte eine sogenannte „make-whole“-Klausel vor. Diese besagt, dass im Fall einer außerordentlichen Kündigung sämtliche noch zu zahlenden Kupons bis zur ersten Rückzahlungs- oder Kündigungsmöglichkeit sowie das Kündigungspremium abgezinst mit der entsprechenden Bund-Rendite sofort ausgezahlt werden müssen. Einfacher ausgedrückt wird – als Entschädigung für die vorzeitige Rückzahlung – der Zeitwert sämtlicher zukünftiger Kupons sofort ausgezahlt. Für den Emittenten ist diese Form der Kündigung aufgrund der Abzinsung mit einem risikofreien Zins teuer. Dies erklärt auch, weshalb ein „make-whole“-Call ein eher seltenes Phänomen am Anleihemarkt darstellt.

Die Ankündigung von Matterhorn, alle Anleihen sofort zurückzahlen zu wollen, ließ uns daher darauf schließen, dass für die aktuell nicht regulär kündbaren Anleihen ein „make-whole“-Call mit entsprechendem Premium bevorsteht, welcher jedoch vom Kapitalmarkt nicht antizipiert wurde. Dies eröffnete die Chance auf einen kleinen, aber sicheren Ertrag binnen weniger Tage.

Als besonders attraktiv stellten sich die Matterhorn Senior-Anleihen (XS0742407983) mit einem Kupon von 8,25 % und Endfälligkeit im Jahr 2020 heraus.

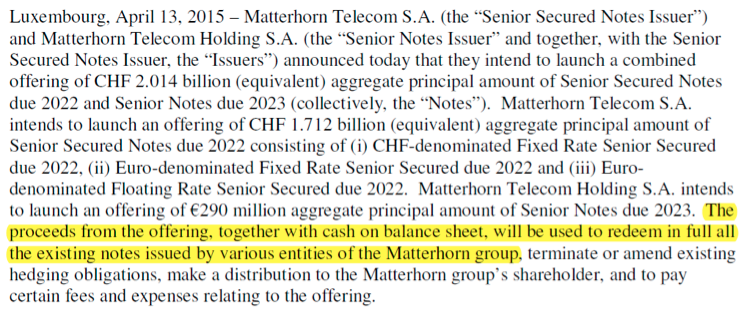

Der Prospekt sieht die erste reguläre Kündigungsmöglichkeit ab dem 15. Februar 2016 zu einem Kurs von 104,125 % vor:

Auszug aus dem Anleiheprospekt.

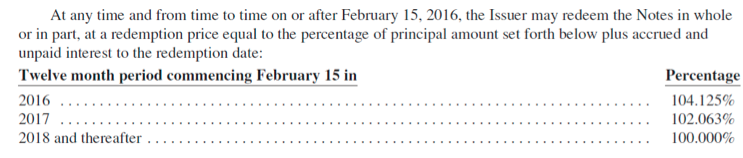

Im Fall eines „make-whole“-Calls muss der Emittent jedoch, wie aufgeführt, ein sogenanntes „Applicable Premium“ bezahlen; in Prospektsprache ist dies wie folgt definiert:

Auszug aus dem Anleiheprospekt.

Der Investor erhält im vorliegenden Kündigungsfall daher:

- den ersten regulären Kündigungspreis in Höhe von 104,125 %; und

- die noch zu zahlenden Kupons bis zum ersten regulären Kündigungstag, was in diesem Fall 6,692 % entspricht.

Um den Barwert zu erhalten, müssen beide Werte zum 15. Februar 2016 (also in 306 Tagen) mit der Bund-Rendite zuzüglich 50 bp abgezinst werden. Die Bund-Rendite entspricht dabei der Rendite im Februar 2016 fälliger deutscher Staatsanleihen. Hier kommt dem Investor das inzwischen negative Zinsniveau kurzlaufender deutscher Staatsanleihen entgegen: Die entsprechende Referenzanleihe notierte mit -0,34 % p.a., wodurch sich der Diskontierungssatz auf 22 Basispunkte verringert. Insgesamt ergibt sich so ein „make-whole“-Preis von 110,67 % zur Rückzahlung innerhalb von 10 Tagen zum 23.04.2015.

Am 14. April erfolgte dann tatsächlich die am Vortag bereits angedeutete Ankündigung der „make-whole“-Kündigung. Der Kapitalmarkt benötigte offenbar eine gewisse Zeit, um die Tragweite der Kündigung zu realisieren: Noch zwei Tage nach der dann offiziellen Meldung waren die Anleihen zu Kursen um 109 % erwerbbar. Der Markt hatte offensichtlich Problem damit, dass der „make-whole“-Preis selbst noch nicht in der offiziellen Börsenmeldung angegeben war, sondern selbst händisch anhand der Prospektformel ausgerechnet werden musste. Mit der Investition konnten wir einen Ertrag von 1,68 % erzielen was aufgrund der sehr kurzen Haltedauer von zehn Tagen einer annualisierten Rendite von astronomischen 83,6 % p.a. entspricht. Das Kreditrisiko dieser Investition war minimal, da das Unternehmen bereits die Refinanzierung der Anleihen durch Ausgabe neuer Schuldtitel abgeschlossen hatte. Es zeigt sich einmal mehr, dass es im Rahmen von Kapitalmarkttransaktionen wie etwa Börsengängen, Refinanzierungen oder Restrukturierungen lohnenswert ist, Prospekte, Pressemeldungen oder auch regulatorische Auflagen mit Akribie zu studieren. Auch wenn der absolute Ertrag nicht besonders hoch ausfiel, so wies diese Transaktion durch die kurze Haltedauer auch ein sehr geringes (kein) Risiko auf; die Refinanzierung der thematisierten Anleihe war durch Neuemissionen zum Investitionszeitpunkt schließlich bereits erfolgreich abgeschlossen. Für ein vergleichbares Kreditrisiko mit gewöhnlichen Anleihen müssten Investoren erhebliche Laufzeitrisiken eingehen: Ende April notieren 10jährige deutsche Staatsanleihen mit einer Rendite von 0,15 % p.a.