Aller guten Dinge sind zwei – so könnten es zumindest Aktionäre der Linde AG sehen. Nachdem der erste Fusionsversuch mit der US-amerikanischen Praxair im Jahr 2016 gescheitert war, unternahmen die beiden Unternehmen kurze Zeit später einen weiteren Versuch, der anderthalb Jahre später, Ende Oktober 2018, in dem erfolgreichen Vollzug des transatlantischen Zusammenschlusses endete.

Aktionäre der Linde AG hatten bis Ende Oktober 2017 die Wahl: Entweder sie nehmen das Angebot an und tauschen ihre Linde-Aktien in neu auszugebende Aktien der mit Praxair fusionierten Gesellschaft Linde plc, oder sie reichen die Aktien nicht zum Umtausch ein und bleiben so Aktionäre der Linde AG. Wir entschieden uns für letztere Variante mit der Aussicht darauf, bei erfolgreichem Abschluss der Fusion als Minderheitsaktionäre der Linde AG vom Abschluss eines Beherrschungs- und Gewinnabführungsvertrags oder Squeeze-out zu profitieren.

Da schlussendlich 92 % der Linde-Aktionäre das Fusionsangebot annahmen und ihre Aktien einreichten, verfügte die neu fusionierte Linde plc über ausreichend Stimmrechte, um einen umwandlungsrechtlichen Squeeze-out durchzuführen. In diesem Fall ergibt sich die Barabfindung der herausgedrängten Aktionäre aus dem dreimonatigen Durchschnittskurs vor Ankündigung der Maßnahme oder auf Basis einer Unternehmensbewertung nach dem IDW S1 Standard, je nachdem, welcher Wert der beiden höher liegt.

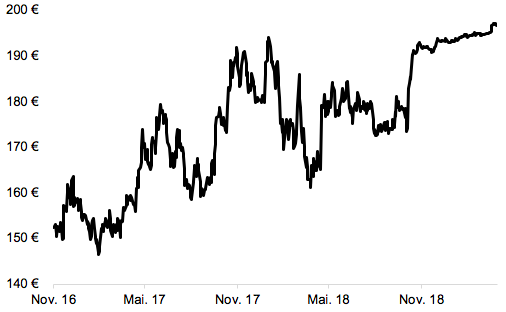

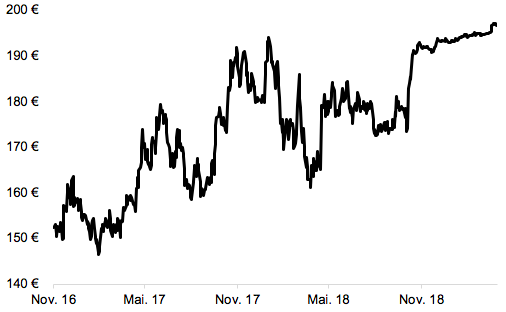

In einem geschickten – aber mutmaßlich rechtlich fragwürdigen – Manöver verkündete Linde rund sechs Monate vordem Abschluss der Transaktion und damit vor Zustimmung der Wettbewerbsbehörden die Intention, nach Abschluss des Zusammenschlusses einen Squeeze-out der Minderheitsaktionäre durchzuführen. Diese frühzeitige Ad-hoc-Meldung hatte zur Folge, dass der Durchschnittskurs und damit die Wertuntergrenze der Barabfindung auf Basis der vorangegangenen drei Monate berechnet wurde und daher rund 173 € betrug. Der Aktienkurs sprang sofort auf dieses Niveau – war aber im Anschluss auch auf diesem Niveau weitestgehend gedeckelt.

Aus unserer Sicht entstand so eine interessante Sondersituation: Eine Bewertung von um 173 € je Linde-Aktie implizierte einen Abschlag zur Peer Group von mehr als 20 %, was oberhalb des historischen Abschlags lag. Daraus ergab sich die Vermutung, dass die nicht zum Umtausch eingereichten Linde-Aktie im Falle eines Scheiterns der Fusion mit Praxair nicht zwingend hätte fallen müssen – ganz im Gegensatz zu der höher notierenden und somit riskanteren eingereichten Gattung. Zur Attraktivität dieser Situation trug eine Sonderdividende von 7,00 € je Aktie bei, die noch am gleichen Tag wieder aufgeholt wurde. Daneben ergaben unsere Berechnungen, dass die aus der IDW S1-Bewertung abgeleitete Barabfindung sehr wahrscheinlich oberhalb der 173 € Mindestbarabfindung (aus dem dreimonatigen Durchschnittskurs) liegen würde. In Summe hatte die Linde-Aktie also ein geringes Verlustpotenzial bei attraktivem Renditepotenzial.

Wir nutzten diese Konstellation, um unsere bestehende Position deutlich auszubauen. Dies erwies sich einige Wochen später als lohnenswert, da Linde nach der kartellrechtlichen Freigabe der Fusion die aus der eigenen IDW S1-Bewertung abgeleitete Barabfindung mit 188,24 € (später erhöht auf 189,46 €), also deutlich mehr als der dreimonatige Durchschnittskurs, ansetzte. Aus unserer Sicht spiegelt jedoch auch dieser Betrag nicht den fundamentalen Wert des Unternehmens wider, weshalb wir die Position an die Maximalgewichtung von 10 % heranführten, um von einer möglichen nachträglichen Erhöhung der Barabfindung im Rahmen eines Spruchverfahrens zu profitieren. Der Squeeze-out wurde schlussendlich Anfang April 2019 zu 189,46 € je Aktie vollzogen. Die Angemessenheit der gebotenen Barabfindung wird in den nächsten Jahren im Rahmen eines sogenannten Spruchverfahrens vor dem Landgericht München I gerichtlich überprüft, die ausgeschiedenen Aktionäre erhalten ein Nachbesserungsrecht.

Chart der nicht zum Umtausch eingereichten Gattung der Linde Aktie bis zum Squeeze-out am 8. April 2019

Wir haben das anstehende Spruchverfahren in den letzten Monaten bereits intensiv vorbereitet, und die ProfitlichSchmidlin AG wird selbst als Antragsteller aktiv werden. Aus unserer Sicht gibt es erhebliche Mängel im Bewertungsgutachten, welches die Basis für die Barabfindung in Höhe von 189,46 € bildet. Die Kernpunkte lassen sich wie folgt zusammenfassen:

- Fehlerhafte Berücksichtigung kartellrechtlicher Verkäufe: Linde musste im Rahmen der Fusionsfreigabe gewisse Geschäftsbereiche verkaufen. Die daraus erzielten Netto-Verkaufserlöse von 3,0 Mrd. € wurden in der gutachterlichen Stellungnahme aus unserer Sicht nicht werterhöhend berücksichtigt, der Umsatz- und Ergebnisbeitrag der verkauften Gesellschaften jedoch aus der Planrechnung entfernt. Dies unterschlägt offensichtlich den Wert dieser veräußerten Aktivitäten vollständig. Außerdem wurden für weitere, zum Bewertungsstichtag noch nicht abgeschlossene Unternehmensverkäufe fiktive und sehr tiefe Bewertungen angesetzt, was dem Stichtagsprinzip widerspricht und eine gewisse Willkür an den Tag legt. Die korrekte Behandlung der verkauften Geschäftsbereiche würde den Barabfindungswert um rund 16 € erhöhen, die aus unserer Sicht korrekte Behandlung der nach dem Bewertungsstichtag noch zu verkaufenden Geschäftsbereiche würden den Wert um weitere rund 7 € steigern.

- Korrektur um in Abzug gebrachten Aufwand aus Kaufpreisallokation: Im Zusammenhang mit der Übernahme der BOC Group im Jahr 2006 fallen in der Gewinn- und Verlustrechnung bis zum Jahr 2031 ergebnismindernd Abschreibungen an. Im Geschäftsjahr 2017 betrug der negative Effekt hieraus 165 Mio. €. Um die finanziellen Nettoausschüttungen herzuleiten, müssen die Abschreibungen aus Kaufpreisallokation korrigiert werden, d.h., die Korrektur um diese nicht zahlungswirksamen Aufwendungen verringern die Abschreibungen und erhöhen das Ergebnis der Linde Gruppe in der Plan-Gewinn- und Verlustrechnung. Diese Korrektur wurde im Bewertungsgutachten fälschlicherweise unterlassen. Linde selbst bestätigte die Einschätzung in einer E-Mail an uns aus dem Jahr 2017, denn die entsprechenden jährlichen Abschreibungen aus Kaufpreisallokation wurden von Investor Relations regelmäßig in den Quartalspräsentationen angegeben „[…] damit Analysten/Investoren selber eine […] Adjustierung […] machen können.“ Ohne diese Korrektur führt die Unternehmensbewertung zu fehlerhaften Ergebnissen, da keine Kongruenz zwischen Ertragswertmethode und Discount-Cashflow-Methode mehr besteht. Die Korrektur um diesen Posten würde die Barabfindung um rund 7 € erhöhen.

- Zu hohe Marktrisikoprämie: Die Marktrisikoprämie (MRP) nach persönlichen Steuern ist mit 5,5 % zu hoch gewählt. Der Bewertungsgutachter verwendete den Mittelwert der vom FAUB empfohlenen MRP, die auf Vorsteuerbasis mit 5,5 % bis 7,0 % und auf Nachsteuerbasis mit 5,0 % bis 6,0 % angegeben wird. Wie das OLG München jedoch kürzlich feststellte, beruht die Umrechnung der vom FAUB empfohlenen Spanne von Vor- auf Nachsteuerwert auf einer fehlerhaften Berechnung, wodurch sich bei Anwendung der korrekten Formel eine Nachsteuerspanne von 4,45 % – 5,87 % ergibt, die im Mittelwert auf 5,0 % gerundet werden kann. Die Anwendung der korrekten MRP von 5,0 % würde den Barabfindungswert um rund 23 € erhöhen.

- Zu hoher Steuersatz auf inflationsbedingte Kursgewinne: Der gewählte Steuersatz auf die Wertbeiträge aus der Thesaurierung ist im Bewertungsgutachten deutlich höher als die üblichen 13,1875 % angesetzt. Dieser höhere Steuersatz wird durch die Berücksichtigung „inflationsbedingte[r] Kurssteigerungen in der ewigen Rente“ begründet. Dagegen unterliegen jedoch inflationsbedingte Kursgewinne eben keiner Besteuerung, da es durch diesen Ansatz zu Unvereinbarkeiten zwischen dem Unternehmensergebnis und der Berechnung des Kapitalisierungszinssatzes kommen würde. Dieser Logik folgte auch das LG München I richtigerweise im August 2018. Die Korrektur um diesen Posten würde die Barabfindung um rund 6 € erhöhen.

Neben diesen Kritikpunkten an dem von Linde in Auftrag gegebenen Bewertungsgutachten haben wir in unserer Antragstellung weitere Punkte aufgeführt, bei denen die Bewertung aus unserer Sicht fehlerhaft ist. So wurde beispielsweise der unverschuldete Betafaktor für Linde mit einem deutlich höheren Wert angesetzt als nur ein Jahr zuvor in einer ähnlichen Bewertung im Rahmen der Fusion mit Praxair. Die Planrechnung ist außerdem inkonsistent, da bis zur ewigen Rente hohe Wachstumsinvestitionen angenommen werden, die jedoch nicht zu einer entsprechend höheren Wachstumsrate führen.

Die obig aufgeführte Korrektur der Marktrisikoprämie und Besteuerung der Kursgewinne würde außerdem die Anpassungsbeträge der anderen genannten Punkte nochmals erhöhen, so dass eine reine Addition der obigen Punkte das Potenzial unterschätzt. Allein die im Detail genannten vier Punkte könnten die Barabfindung um bis zu 60 € erhöhen. Bei einer Korrektur des aus unserer Sicht zu hoch angesetzten Betawertes erhöht sich dieser Betrag nochmals weiter. Die nicht eingereichte Linde Aktie notierte vor Ausbuchung mit einem Aufschlag von nur rund 7,24 € über dem Abfindungspreis, weshalb wir hier eine erhebliche Fehlbewertung und damit eine attraktive Chance für das Nachbesserungsrecht sehen. Allerdings sind Verfahren vor Gericht stets Unsicherheiten ausgesetzt; welchen Punkten das Gericht folgen wird und welchen nicht, ist nicht mit Sicherheit vorherzusehen.

Sofern das Gericht im Spruchverfahren eine Erhöhung der Barabfindung beschließt, wird diese mit 5 % pro Jahr über dem Basiszins bis zur Auszahlung weiterverzinst. Bis zum Vollzug des Squeeze-outs war Linde im ProfitlichSchmidlin Fonds mit etwa 10 % – der maximal möglichen Gewichtung – vertreten, wodurch sich der Fonds entsprechend viele Nachbesserungsrechte sichern konnte.