Regus Plc ist der weltweit größte Betreiber von Business Centern. Das Unternehmen vermietet Büroflächen an mehr als 2.000 Standorten weltweit. Der Leistungsumfang umfasst dabei neben den Arbeitsplatzlösungen auch Telekommunikations- und Outsourcing-Dienstleistungen. Regus wurde 1989 von Mark Dixon gegründet. Der Unternehmer ist heute noch CEO des Unternehmens und hält 34 % der Anteile.

Große und internationale Unternehmen machen etwa 40 % der Kunden von Regus aus; 60 % sind kleine und regional tätige Unternehmen. Darüber hinaus sind die Arbeitsplatzlösungen besonders für junge Unternehmen interessant. Auch die ProfitlichSchmidlin AG ist seit Anfang 2014 Kunde von Regus. Vorteilhaft erschien uns unter anderem, dass die Räumlichkeiten bei Bezug sofort nutzbar und vollständig ausgestattet waren. Auch Geräte wie etwa Drucker und Schredder stehen zur gemeinschaftlichen Nutzung zur Verfügung. Darüber hinaus können wir weltweit auf ein Angebot an Besprechungsräumen zu günstigen Konditionen zurückgreifen oder uns zum Arbeiten unterwegs in eine der über 2.000 Business Lounges zurückziehen. Etwa ein Viertel der Kunden nutzen Regus für eine von vornherein begrenzte Zeit, um beispielsweise Büroräumlichkeiten während eines Umzugs zur Verfügung zu haben. Das französische Lebensmittelunternehmen Danone griff beispielsweise an einem Standort in Großbritannien vorübergehend auf die Bürolösungen des Unternehmens zurück nachdem es in den eigenen Büros zu Problemen mit der Wasserversorgung der sanitären Einrichtungen gekommen war.

Die Eröffnung neuer Standorte drückt temporär die Ertragskraft

Das Unternehmen expandierte in den letzten Jahren zügig; die Zahl der Standorte wuchs zwischen 2008 und 2013 um 13 % pro Jahr. Neu eröffnete Center benötigen ungefähr acht Monate, bis sie die Break-Even-Schwelle und bis zu drei Jahre, bis sie das durchschnittliche Profitabilitätsniveau der „alten“ Center erreichen. Die Expansion durch Neueröffnungen belastet also vorübergehend das Ergebnis des Konzerns. Dies ist dadurch zu begründen, dass die Auslastung neuer Center anfangs gering ist. Um diese zügig auf ein kostendeckendes Niveau zu bringen, lässt sich Regus bei diesen Centern auf Preiszugeständnisse ein. Erst wenn die Auslastung ein gewisses Niveau erreicht hat und Mietverträge zum ersten Mal erneuert werden, kann das Unternehmen das volle Ertragspotenzial realisieren.

Wir beschäftigten uns mit dem Unternehmen als Aktieninvestment erstmalig mit Bezug unserer Räumlichkeiten in Köln im Januar 2014. Auch wenn wir bereits zu diesem Zeitpunkt von dem Angebot von Regus begeistert waren, erschien die Aktie auf den ersten Blick nicht besonders günstig. Einige Monate später, nachdem die Aktie um 30 % korrigiert hatte, analysierten wir das Unternehmen detaillierter und trafen uns auch mehrfach mit der Unternehmensführung in London.

Reflektiert die Bewertung das langfristige Potenzial ausreichend?

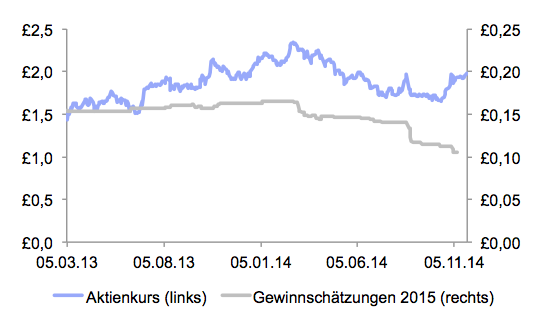

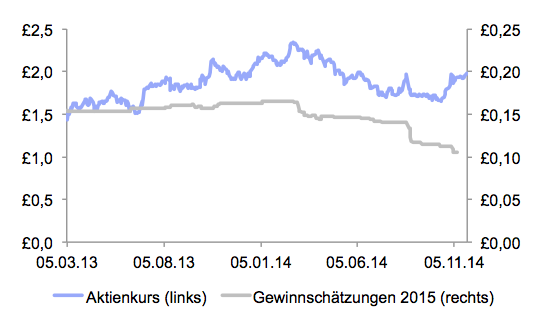

Aktienkurs und Gewinnschätzungen für das Jahr 2015; Quelle: Bloomberg.

Seit Jahresbeginn 2014 schrauben verschiedene Analysten die Gewinnerwartung für Regus kontinuierlich nach unten. Während Anfang des Jahres noch 17 Pence Gewinn je Aktie für das Geschäftsjahr 2015 erwartet wurden, fielen die Gewinnerwartungen zuletzt auf unter 11 Pence. Die Begründung vieler Analysten für diese veränderten Gewinnerwartungen ist dabei interessant:

Regus is continuing to accelerate its new centre openings schedule and today raised its guidance for new centre openings from “at least 300” to “at least 450”. Given the c. £200k P&L costs of opening a new centre, we expect a c. £30m impact to consensus EBIT. – J.P. Morgan 08/2014

Die Erklärung, dass die beschleunigte Expansion für rückläufige Gewinnerwartungen verantwortlich ist, ist zwar logisch, erklärt jedoch nicht den rückläufigen Aktienkurs. Wichtig ist, zu verstehen, dass die Neueröffnungen nicht die langfristige Ertragskraft belasten, sondern lediglich vorübergehend die Profitabilität des Unternehmens verwässern. Mehr Neueröffnungen drücken darüber hinaus einen Optimismus des Managements hinsichtlich der zukünftigen Nachfragentwicklung und der vorherrschenden Konditionen und Opportunitäten an den Büroimmobilienmärkten aus. Dies sollten Investoren positiv beurteilen. Der Kapitalmarkt schien das langfristige Gewinnpotenzial des Unternehmens zu verkennen ‑ wir wurden neugierig.

Für eine seriöse Unternehmensbewertung ist immer der Kontext erforderlich: Welche Chancen hat das Unternehmen (Wachstums- und Margenpotenzial)? Wie nachhaltig ist die Ertragskraft („Burggraben“)? Welchen Risiken ist das Unternehmen ausgesetzt (operativer und finanzieller Hebel)? Der Markt für „serviced offices“ macht einen wachsenden, aber verschwindend geringen Anteil des gesamten Marktes für Büroimmobilien aus. Regus ist in diesem Markt Marktführer; der zweitgrößte Anbieter kommt lediglich auf etwa ein Zwanzigstel der Zahl der Standorte. In Amerika generiert Regus zurzeit 42 % des Umsatzes, auf Kontinentaleuropa, den Nahen Osten und Afrika entfallen 22 %, auf Großbritannien 21 % des Umsatzes, und 15 % der Umsätze werden in der Region Asien und Pazifik generiert. Die Marktdurchdringung ist in Großbritannien am weitesten fortgeschritten. Hier verfügt Regus über 79 „Schreibtische“ pro 100.000 Einwohner, wobei ein Business Center durchschnittlich etwa 140 Schreibtische aufweist. Den Angaben von Regus zufolge ist der Markt in Großbritannien damit noch nicht gesättigt. Das Unternehmen hält es für denkbar, in jeder Stadt ab 100.000 Einwohnern mindestens ein Center zu eröffnen. In Asien kommt Regus lediglich auf einen Schreibtisch pro 100.000 Einwohner. Es wird deutlich, dass das Wachstumspotenzial des Unternehmens erheblich ist. Während in Großbritannien und den USA die Expansion zunehmend außerhalb der wesentlichen Metropolen erfolgt, verfolgt man in Asien, Südamerika und Afrika das Ziel, eine angemessene Penetration der Kernballungsräume zu gewährleisten. Regus verfügt insbesondere im größten Markt, Großbritannien, über eine starke Marktstellung. Das Unternehmen kann daher durch Preisanpassungen Mitbewerber aus dem Markt drängen oder zu günstigen Konditionen übernehmen und Synergien heben.

Als mit Abstand größter Anbieter weltweit kann Regus von Fixkostendegression profitieren. Darüber hinaus stellt die weltweite Verfügbarkeit der Arbeitsplatzlösungen von Regus einen gewissen Netzwerkeffekt und somit ein Alleinstellungsmerkmal, dar. Beispielsweise betreibt das Unternehmen Center an vielen großen Flughäfen. Dies ist ein attraktives Angebot für Arbeitnehmer, die ständig mobil sind, oder auch weltweit agierende Unternehmen. Im Wesentlichen aufgrund der vorherrschenden Fixkostenvorteile und des Netzwerkeffekts konnten wir keine Anzeichen dafür ableiten, dass sich die Profitabilität des Unternehmens in absehbarer Zeit eintrüben könnte.

Durch die internationale Aufstellung und die unterschiedlichen Kundenbedürfnisse wird deutlich, dass die Kundenstruktur des Unternehmens sehr divers ist. Um auf die unterschiedlichen Kundenbedürfnisse und Preisvorstellungen eingehen und somit den Markt in der Breite bedienen zu können, bietet Regus seine Dienstleistungen über verschiedene Marken an. Die regionale Aufteilung hat in der Finanzkrise dazu beigetragen, dass das Unternehmen lediglich von einem leichten Rückgang bei der Auslastung betroffen war. In den Jahren 2009 und 2010 verringerte sich der Umsatz der „alten“ Standorte aufgrund einer rückläufigen Auslastung auf vergleichbarer Basis um -4,6 % und -3,4 %. Nachdem bei den „alten“ Centern im Jahr 2010 mit 78,4 % ein Tiefpunkt bei der Auslastung erreicht wurde, erreichte dieser Wert 2011 bereits wieder 86,1 %. Während sich die Auslastung in Amerika zwischen 2008 und 2009 von 83,9 % auf 78,4 % verringerte, blieb sie in Asien fast unverändert. Die breite regionale Aufstellung über alle Kontinente verringert das Risiko aus Nachfragerückgängen in einzelnen Regionen.

Wie „fix“ sind Leasingverbindlichkeiten?

Fixe Kosten haben bei Umsatzveränderungen eine gewisse Hebelwirkung auf den Gewinn eines Unternehmens. Diesen Effekt bezeichnet man auch als operativen Hebel. Dessen Einschätzung ist wichtig, um die Sensitivität und damit das Risiko der Erträge zu erfassen. Die Analyse gestaltet sich bei Regus nicht trivial. Prinzipiell unternimmt das Unternehmen eine Art Fristentransformation: Büroflächen werden durch langfristige Verträge angemietet, die Kunden von Regus sind in der Regel jedoch lediglich wenige Monate bis Jahre an das Unternehmen gebunden. Leasing- beziehungsweise Mietzahlungen betragen jährlich etwa 38 % der Kosten. Nicht kündbare Leasingverbindlichkeiten sind im Anhang des Jahresabschlusses mit 2,6 Mrd. GBP angegeben. Unter Vernachlässigung von Zeitwerteffekten entsprach dies im Jahr 2013 dem 1,6-fachen Jahresumsatz. Im Risikobericht heißt es dazu im Jahresabschluss 2013:

1. 84%1 of our leases are ‚flexible’, meaning that they are terminable at our option within six months and2 are structurally independent. In this way, individual centres are sustained by their own profitability and cash flow. During the recent downturn this flexibility enabled us to negotiate revised lease terms with our landlords to reflect downward movements in market rental rates and return affected centres to profitability.

2. Around a quarter of our leases with landlords are variable in nature, which means that payments to landlords vary with the performance of the relevant centre. In this way the ‘risk’ to profitability and cash flow of that centre from fluctuations in market rates is softened by the consequent adjustment to rental costs. In a growing number of cases, we take no risk at all since the lease is signed by a partner who also undertakes all of the capital investment and pays us a fixed percentage of revenues as well as a share of centre profit.

3. The sheer number of leases and geographic diversity of our business reduces the overall risk to our business as the phasing of the business cycle and the performance of the commercial property market vary from country to country and region to region.

Noch Anfang des letzten Jahrzehnts wurde die Mehrzahl der von Regus betriebenen Standorte in wenigen, wirtschaftlich voneinander unabhängigen Einheiten betrieben. Dies birgt das Risiko, dass schwache Center von starken subventioniert werden müssen, und schwächt die Verhandlungsposition von Regus gegenüber den Pächtern der Büroflächen. Seither ist es Ziel des Unternehmens, die Center möglichst unabhängig, das bedeutet ohne gegenseitige Haftung oder Garantien, zu betreiben. Dies reduziert das Risiko, dass einzelne Standorte oder ganze Regionen auf der Ertragskraft des Unternehmens lasten. Viel wichtiger ist aber ein anderer Punkt: Die Organisation der einzelnen Center in rechtlich separaten Einheiten stärkt die Verhandlungsposition gegenüber den Pächtern erheblich. Falls ein Standort eine geringe Auslastung aufweist oder das Mietniveau für Büroflächen sich an einem Standort reduziert hat, verfügt Regus über eine bessere Position, existierende Leasingverträge nachzuverhandeln. Neben dem Aufbau in rechtlich separaten Einheiten wurden weitere Schritte unternommen, um den operativen Hebel des Unternehmens zu reduzieren. Ende 2013 verfügte etwa ein Viertel der Center über Leasingverträge, deren Zahlungen sich – mehr oder weniger flexibel – an der Ertragskraft eines Centers orientieren. Darüber hinaus verfügt das Unternehmen über weitere Ausgestaltungsmöglichkeiten, um den Kapitaleinsatz und den Fixkostenanteil der betriebenen Center zu verringern. Auch wenn Nachverhandlungen stets nur mit einer gewissen Verzögerung Anwendung finden können, wird deutlich, dass die im Anhang ausgewiesenen Leasingverbindlichkeiten zwar der IFRS-Realität, nicht aber unbedingt der wirtschaftlichen Realität entsprechen.

Für Vermieter ist Regus als Mieter aus verschiedenen Gründen interessant:

- In neuen Büroflächen ist Regus häufig einer der ersten Mieter und bringt auf diese Weise „Leben“ in ein Objekt

- Die Zahlungsfähigkeit und damit das Risiko für den Pächter wird durch Regus auf viele kleine Mietparteien verteilt

- Die Bürodienstleistungen von Regus sind weltweit erprobt und erfolgreich

- Nicht selten fängt Regus mit dem Betrieb einer Etage an und baut Standorte später auf mehrere Etagen aus

- Die Kunden von Regus sind teilweise junge, wachsende Unternehmen, die nach einiger Zeit eine größere Bürofläche benötigen; dies stellt eine Opportunität für den Pächter dar

Welche Perspektive ergibt sich aus den Neueröffnungen?

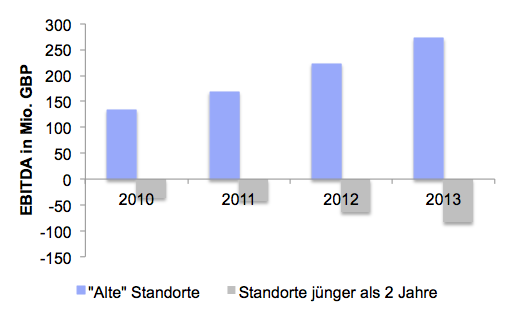

Die bereits angesprochenen Auswirkungen der Expansion auf die Ertragskraft lassen sich quantifizieren: Im Jahr 2013 wurde das EBITDA der über zwei Jahre alten Center in Höhe von 272 Mio. GBP durch Anlaufverluste der neuen Center in Höhe von 84 Mio. GBP belastet. Erreichen die jungen Standorte in zwei Jahren ein ähnliches Profitabilitätsniveau wie die über zwei Jahre alten Standorte, so könnten die bis Ende 2013 eröffneten Center das EBITDA von 188 Mio. GBP auf über 400 Mio. GBP im Jahr 2015 steigern.

Die Expansion wurde beschleunigt und lastet auf der Ertragskraft.

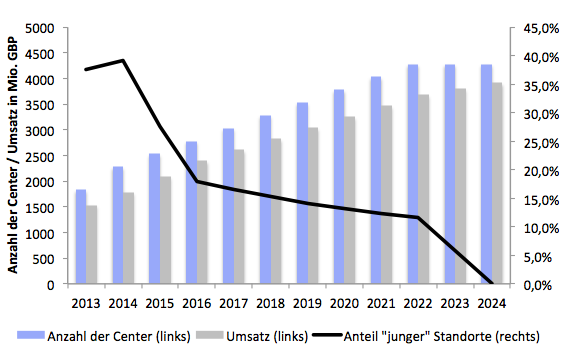

Es wird vermutlich über zwei Jahre dauern, bis die volle Ertragskraft der neuen Center gehoben werden kann. Die obige Rechnung basiert auf der Annahme, dass bis auf weiteres keine neuen Center eröffnet werden, welche dann über das Jahr 2015 hinaus auf der Profitabilität lasten. Dennoch verdeutlicht diese Kalkulation das zurzeit noch „verborgene“ Ertragspotenzial der existierenden Standorte. Im Jahr 2013 wies Regus einen Gewinn je Aktie von 7 Pence aus. Auf dieser Basis erscheint auch ein Kurs von 170 Pence je Aktie auf den ersten Blick nicht gerade günstig. Es wird deutlich, wie wenig Aussagekraft klassische Multiples wie das Kurs-Gewinn-Verhältnis bei Unternehmen haben können, deren Expansion auf der gegenwärtigen Ertragskraft lastet. Würde das Unternehmen die Expansion Ende des Jahres 2014 stoppen, halten wir es für nicht unrealistisch, dass Regus im Jahr 2017 mehr als 20 Pence je Aktie verdient. Tatsächlich wird Regus aber weiterhin wachsen. Unter der Annahme, dass bis 2022 jährlich 250 neue Standorte eröffnet werden, würde der Umsatz bis 2024 jährlich um durchschnittlich 8,9 % steigen. Währenddessen würden die Belastung der Erträge aus jungen Standorten durch deren Alterung kontinuierlich sinken. Dies hätte einen deutlich überproportionalen Gewinnanstieg zur Folge.

Eine Umsatzsimulation; Quelle: ProfitlichSchmidlin AG

Der Dialog mit dem Unternehmen und verschiedenen Kunden von Regus hat uns in den letzten Monaten geholfen, das Angebot von Regus und die Kundenbedürfnisse besser zu verstehen. Die Analyse des operativen Hebels veranschaulicht, wie wichtig der qualitative Teil der Unternehmensanalyse und -bewertung sein kann. Der operative Hebel des Unternehmens gestaltet sich deutlich günstiger, als es der Anhang des Konzernabschlusses erahnen lässt. Der Umsatz des Unternehmens ist regional und über Kundengruppen stark diversifiziert. Der Dialog mit dem Management (und Inhaber) des Unternehmens lässt uns nicht an der zukünftigen Ertragskraft der jungen Kohorten zweifeln. Unter dieser Annahme lässt eine Modellierung der zukünftigen Erträge eine aus unserer Sicht attraktive Bewertung erahnen.

1 Dieser Wert hat sich bis zum 30.06.2014 auf 90 % erhöht.

2 Hier handelt es sich um einen Fehler im Geschäftsbericht 2013, es müsste „or“ statt „and“ heißen.