Gemeinsam mit einigen befreundeten Investoren veröffentlichten wir Anfang 2013 das Buch „Renditeperlen aus dem Scherbenhaufen“, in dem wir einige der interessantesten und kuriosesten Investitionsmöglichkeiten in Fremdkapital von Finanzinstituten während und direkt nach der Finanzkrise aufarbeiteten.

Das Buch legt einen besonderen Fokus auf Nachrangkapital von Banken, auch als Hybridkapital bezeichnet. Mit der spektakulären Notübernahme der Credit Suisse ist die Anlageklasse des Hybridkapitals wieder in aller Munde, insbesondere die Unterkategorie der Additional-Tier-1-Anleihen (kurz: AT1, umgangssprachlich auch als CoCo-Anleihen bezeichnet).

Kein Vergleich zur Finanzkrise

Seit der Finanzkrise haben sich die Eigenschaften von Hybridkapital von Banken verändert – und zwar zum Nachteil der Investoren. Emittenten und Regulatoren verfügen heute über weiterreichende Möglichkeiten, die Gläubiger an Verlusten zu beteiligen. Wie die volle Herabschreibung der rund 16 Mrd. CHF an AT1-Anleihen der Credit Suisse zeigt, ist eine Beteiligung der Gläubiger von Nachrangkapital – anders als zu Zeiten der Finanzkrise – keine theoretische Übung mehr.

In der Finanzpresse war der Aufschrei groß, insbesondere weil die AT1-Gläubiger einen Totalverlust hinnehmen müssen, während die Aktionäre der Credit Suisse noch mit einem Kaufpreis von immerhin 3 Mrd. CHF davonkommen. Die juristische Lage ist jedoch klar: Die meisten AT1-Anleihen – und insbesondere die der Credit Suisse – sind strukturell nachrangig zum Eigenkapital einer Bank.

The Writedown

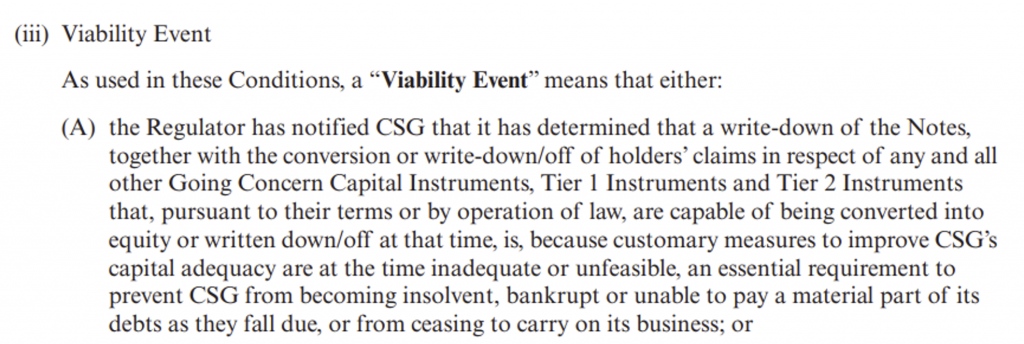

Im Fall der Credit Suisse sind die Prospektbedingungen eindeutig: Die Additional-Tier-1-Anleihen können einerseits im Falle eines „Contingency Events“ heruntergeschrieben werden; dies wäre der Fall, wenn die harte Kernkapitalquote unter 7,0 % fällt. Außerdem genügt auch der Eintritt eines sogenannten „Viability Events“, das im Fall der Credit Suisse-Papiere sehr weich, und damit zum Vorteil des Regulators, definiert wurde:

Bietet der Markt nun Chancen?

Im Zuge dieser Herabschreibungen kam der gesamte europäische Markt für Additional-Tier-1-Anleihen unter Druck – es stellt sich also die Frage, ob es nun Chancen gibt. Trotz der Kursrückgänge sind die eindeutigen Chancen aus unserer Sicht noch rar. Zum einen verfügen viele AT1-Anleihen über sehr geringe Kupons, wodurch die Wahrscheinlichkeit einer Kündigung durch den Emittenten zumeist nur schwer einschätzbar ist. Zum anderen verfügt der Bankensektor über erhebliche Risiken, wie die Möglichkeit von Einlagenflucht oder die nicht fristenkongruente Ausgestaltung von Aktiva und Passiva in Zeiten stark gestiegener Zinsen. In der Breite ist der AT1-Markt also nicht attraktiv, jedoch gibt es einzelne Banken, die aus unserer Sicht wenig von den oben genannten Risiken betroffen sein dürften und deren AT1-Anleihen damit spannend werden könnten – wir liegen auf der Lauer.

Wie sieht es mit dem Scherbenhaufen der Credit Suisse aus?

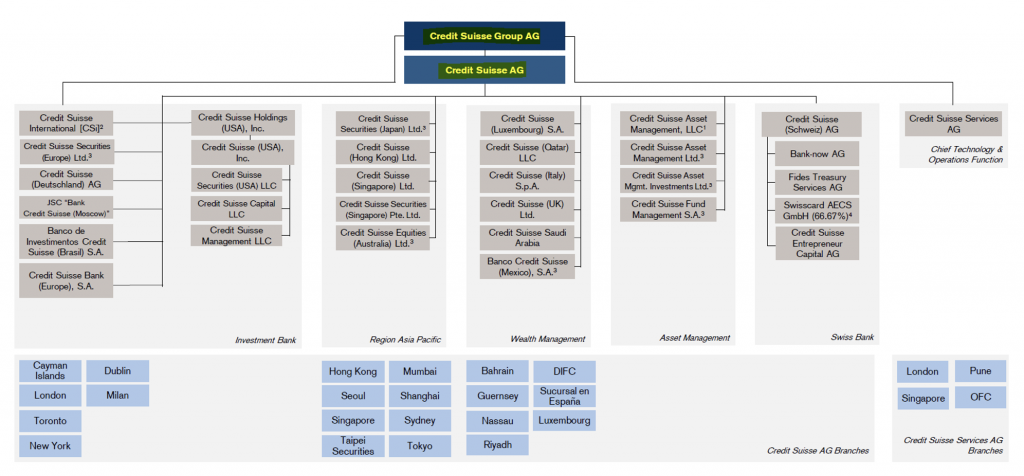

Der Notverkauf der Credit Suisse bot trotz oder gerade wegen der Behandlung der AT1-Halter jedoch auch Chancen. Und zwar stehen vorrangig zu den Aktionären und dem Additional-Tier-1-Kapital noch Tier-2-Kapital und die Senior-Anleihen der Banken. Letztere sind in der Schweiz interessant, da diese entweder von der Holding-Gesellschaft der Bank oder von deren operativen Einheit begeben werden können. Im Fall der Credit Suisse ist also wichtig zu differenzieren, ob eine Senior-Anleihe von der Credit Suisse Group AG oder der Credit Suisse AG begeben wurde:

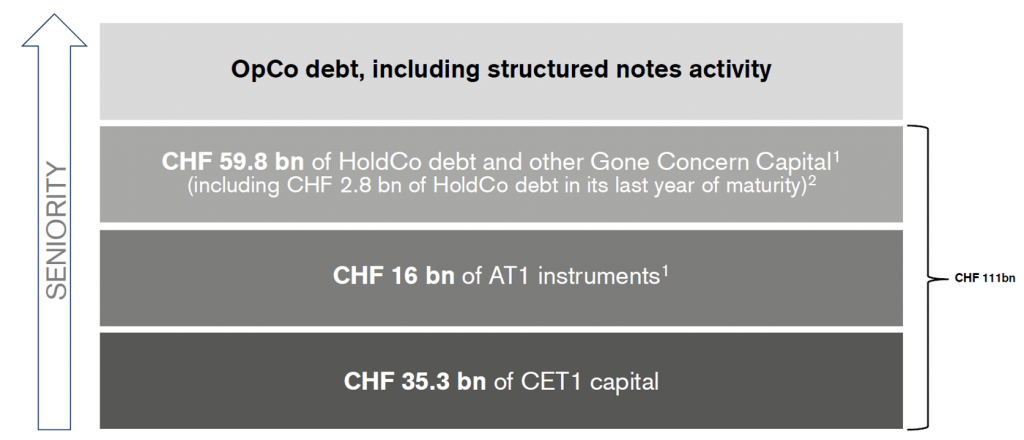

Der Clou liegt darin, dass die von der Holding begebenen Anleihen laut der in der Schweiz geltenden Regulatorik als bail-in-fähig (nach Kernkapital, AT1 und Tier 2) angesehen werden, während dies für die von der operativen Einheit emittierten Anleihen nicht gilt. Im Falle der Credit Suisse stehen – bzw. standen – somit 111 Mrd. CHF an bail-in-fähigem Kapital vor diesen von der operativen Einheit begebenen Anleihen:

Unmittelbar nach der „Rettung“ durch die UBS notierten die von der operativen Einheit der Credit Suisse emittierten Anleihen mit dreijähriger Laufzeit immer noch bei rund 7 % Restrendite, während vergleichbare Papiere der UBS weniger als 4 % Rendite aufwiesen. Da nach Abschluss der Übernahme die Credit Suisse vollständig auf die UBS übergeht, ist es wahrscheinlich, dass sich dieser Rendite-Unterschied einengt – in der Tat hat sich in den letzten zwei Wochen bereits eine Annäherung der Spreads vollzogen.

Es gibt sie also wieder, die Renditeperlen aus dem Scherbenhaufen. Die Scherben sind jedoch durch die Bankenregulierung scharfkantiger geworden, wie der Ausfall der AT1-Anleihen der Credit Suisse gezeigt hat. Was sich nicht geändert hat: Es bedarf eines genauen Blicks in die Prospekte der Anleihen, um eine fundierte Einschätzung zu bilden.