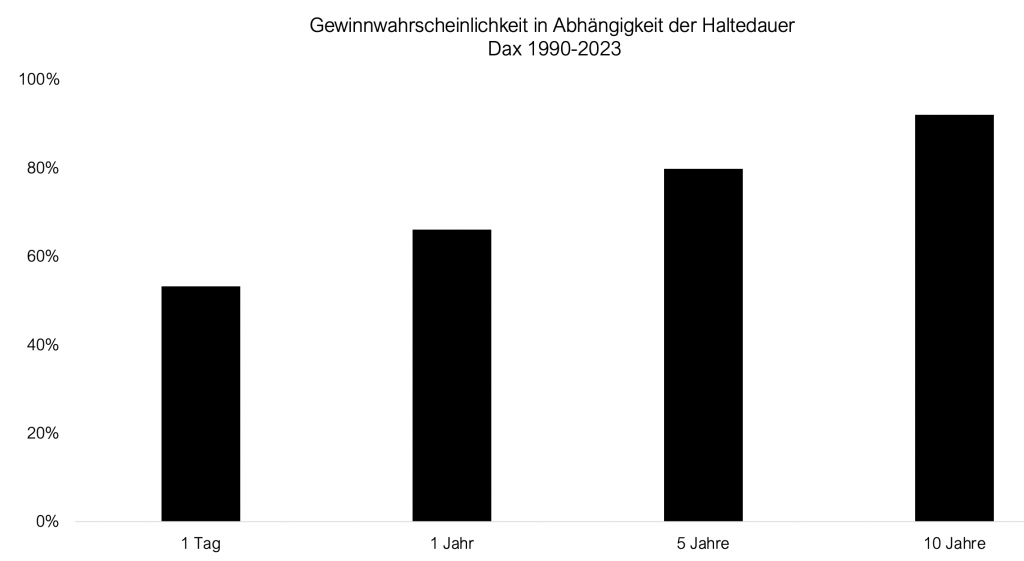

Die Wahrscheinlichkeit, an der Börse kurzfristig Geld zu verdienen, ist nicht wesentlich größer, als einen Münzwurf korrekt „vorherzusagen“. Statistisch gesehen kommt es an 53 % der Tage zu einem Anstieg der Aktienkurse im Deutschen Leitindex Dax und an 47 % der Tage zu fallenden Kursen – Zockerei, könnte man meinen. Das Bild sieht jedoch bei einer längerfristigen Betrachtung ganz anders aus: Bei einer Haltedauer von einem Jahr liegt die Wahrscheinlichkeit von Wertzuwächsen bereits bei 66 %, über fünf Jahre bei 80 % und über zehn Jahre bei 92 %. Mit längerer Haltedauer wird die Gewinnwahrscheinlichkeit einer Beteiligung an den Aktien des deutschen Leitindex immer höher – so zumindest eine rückblickende Auswertung von ProfitlichSchmidlin von 1990 bis 2023. Anders als im Kasino steigt die Wahrscheinlichkeit einer positiven Rendite mit der Haltedauer. Alles andere als Zockerei also.

Was bewegt eigentlich Aktienkurse?

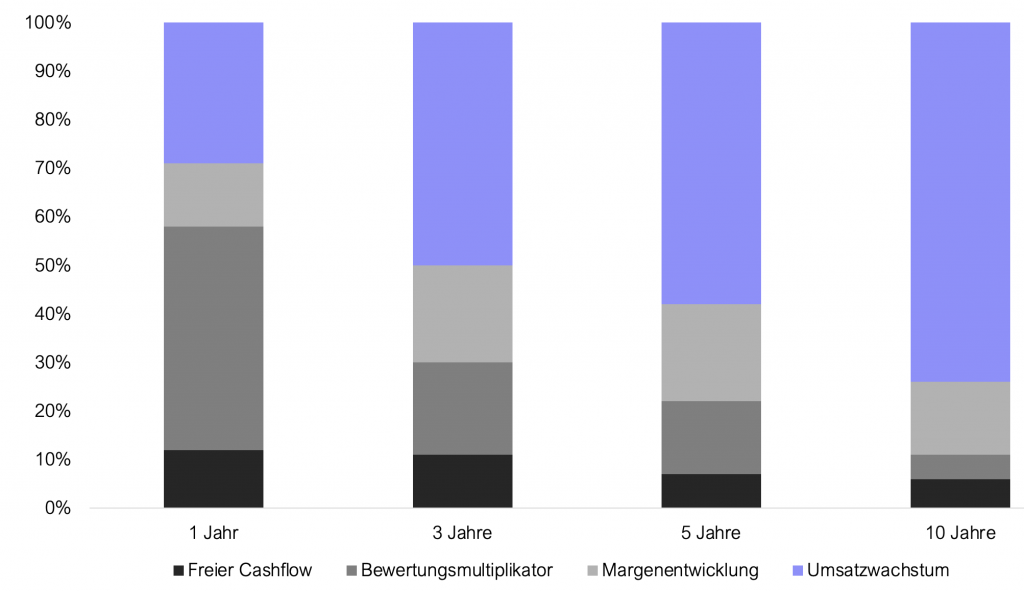

Viele Faktoren wirken kurzfristig auf Aktienkurse ein und führen auf Tages- oder Wochensicht zu Schwankungen, welche bisweilen „zufällig“ erscheinen. Einer Analyse von Morgan Stanley zufolge sind Veränderungen des Bewertungsmultiplikators über ein Jahr der einflussreichste Treiber von Aktienkursveränderungen. Eine Veränderung des Bewertungsmultiplikators kann auch mit dem Sentiment oder der Stimmung des Kapitalmarktes übersetzt werden. Diese Stimmungsschwankungen sind kurzfristig betrachtet der einflussreichste Treiber der Kursentwicklung:

Bereits auf Sicht von drei Jahren ist jedoch die Umsatz- und Margenentwicklung der einflussreichste Faktor bei der Erklärung von Kursschwankungen. Der Analyse zufolge können über drei Jahre mehr als die Hälfte und über 10 Jahre etwa 90 % der Kursveränderungen von Aktien mit der Umsatz- und Margenentwicklung des zugrundeliegenden Unternehmens erklärt werden. Auf lange Sicht kommt der Entwicklung der Fundamentaldaten also die zentrale Rolle zu.

Fundamentaldaten mittelfristig der einflussreichste Treiber von Aktienkursen

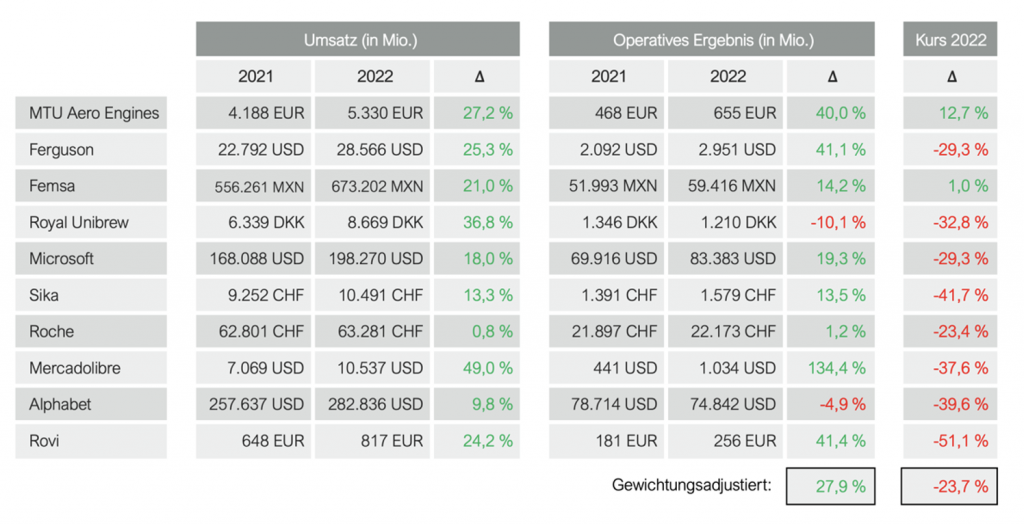

Investoren, die einen Anlagehorizont von mehreren Jahren mitbringen, sollten sich bei Anlageentscheidungen entsprechend im Wesentlichen von der fundamentalen Entwicklung leiten lassen. Und genau hier ist der Rückblick auf das Jahr 2022 interessant. Die zehn größten langfristigen Unternehmensbeteiligungen im ProfitlichSchmidlin Fonds steigerten die Umsätze im Durchschnitt um 24 % und die operativen Gewinne im Mittel um 28 %. Gleichzeitig fielen die Aktienkurse dieser Unternehmen im Jahr 2022 jedoch um rund 24 %. Die Unternehmensbewertungen, gemessen am Gewinnmultiplikator, sanken entsprechend um etwa 40 %:

An den Unternehmen Sika, Mercadolibre und Rovi, welche allesamt besonders starke Kursrückgänge auszuweisen hatten, hat sich der Fonds erst im Verlaufe des Jahres 2022 beteiligt. Auf diese Weise konnte das gesunkene Bewertungsniveau bei den genannten Aktien aktiv genutzt werden.

Kursentwicklungen und Fundamentaldaten entwickelten sich im Jahr 2022 zum Teil diametral. Diese Entwicklung ist umso verblüffender, als der Großteil der Unternehmen im ProfitlichSchmidlin Fonds auch für das Jahr 2023 mit weiter steigenden Erträgen rechnet. Das Bild mag in der Breite des Kapitalmarktes ein anderes sein, jedoch sind 80 % des Portfolios an langfristigen Unternehmensbeteiligungen im Fonds in keinem großen Index vertreten (wie S&P500, Dax-40, Eurostoxx50). Abseits der ausgetretenen Pfade könnten sich aktuell also durchaus Chancen auftun. Wie dargelegt sind bereits ab einer Haltedauer von drei Jahren die Fundamentaldaten der wichtigste Treiber von Aktienkursen. Mit dem aktuellen Portfolio an qualitativ hochwertigen, widerstandsfähigen Unternehmen, die auch in einem wirtschaftlich schwierigeren Umfeld Marktanteile und Gewinne ausbauen können, sehen wir für die nächsten Jahre eine vielversprechende Basis für langfristig orientierte Investoren.