Während den als El Clásico bekannten Duellen zwischen dem FC Barcelona und Real Madrid schießen regelmäßig die Emotionen in die Höhe. Aktuell treibt die Märkte aber ein anderes Duell zwischen Madrid und Barcelona um: Die Autonome Gemeinschaft Katalonien strebt eine Abspaltung von Spanien an, und die Lage spitzt sich nach dem kürzlich in Eigenregie durchgeführten Volksentscheid und den darauffolgenden Ausschreitungen weiter zu. Die komplexen innen- und EU-politischen wie auch wirtschaftlichen Auswirkungen einer möglichen Abspaltung von Spanien sind in der Presse bereits hinreichend beleuchtet worden.

Weitere Probleme, die nach unserem Eindruck nur wenige „auf dem Schirm haben“, könnten sich aus prospektrechtlichen Besonderheiten der Anleihen der autonomen Gemeinschaft ergeben, denn Katalonien finanziert sich zum einen über die Zentralregierung in Madrid und zum anderen selbstständig am Kapitalmarkt.

Schock mit Ansage

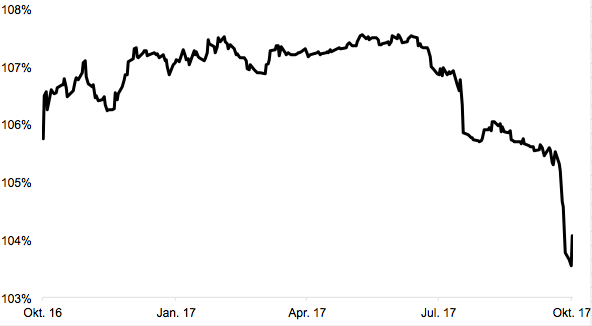

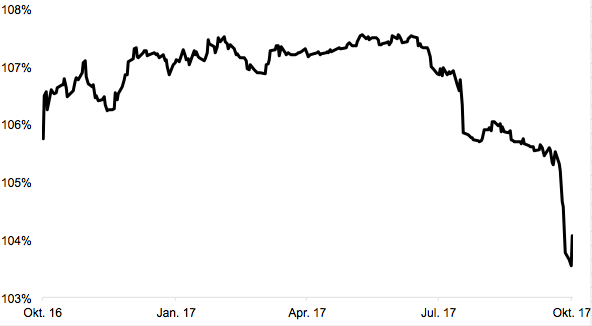

Besonders die kurzlaufenden Anleihen Kataloniens verloren nach dem Volksentscheid und dem Hochkochen der politischen Kampfansagen zwischen Madrid und Barcelona an Wert:

– Kursentwicklung einer kurzlaufenden Anleihe von Katalonien.

Interessanterweise verfügt Katalonien über eine recht heterogene Anleihestruktur, die aktuell ein auf den ersten Blick bizarres Preisverhalten aufzeigt.

Merkwürdige Renditestrukturkurve

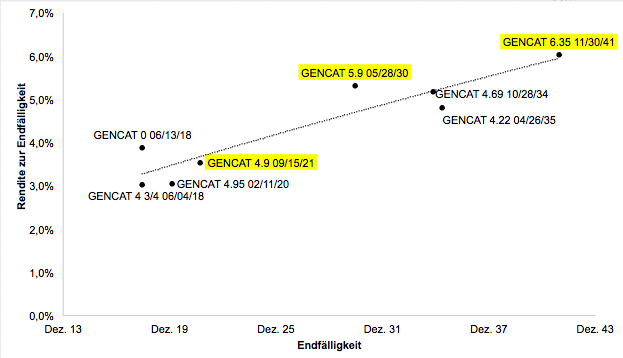

Einfach gesprochen hat Katalonien zwei Arten von Anleihen ausstehen: Zum einen Anleihen, die nach lokalem, spanischem Recht begeben wurden, und Schuldtitel, die ausländischem, größtenteils englischem Recht, unterliegen. Grundsätzlich müssten Anleihen nach ausländischem Recht Investoren eine größere Sicherheit bieten, da der Emittent bei diesen nicht unilateral das (eigene) Recht ändern kann. Wir hatten während der europäischen Staatsschuldenkrise in einer Ausarbeitung zum europäischen Staatsanleihenmarkt bereits festgestellt, dass die Märkte in Krisenphasen zwar generell die Vorteile von nach ausländischem Recht begebenen Anleihen einpreisen, dies aber oft zu spät und nicht in ausreichendem Umfang tun. Ein weiteres – erstaunliches – Ergebnis der Studie war, dass die Märkte in Ruhephasen Anleihen, die nach dem nominell sichereren ausländischen Recht begeben waren, mit einem Abschlag bewerteten. Exakt dies zeigt sich auch im Falle Kataloniens, nur dass in diesem Fall definitiv nicht mehr von einer Ruhephase gesprochen werden kann. Die untenstehende Grafik zeigt die Renditestrukturkurve katalanischer Euro-Anleihen, wobei die nach englischem Recht begebenen Schuldtitel gelb hervorgehoben sind.

– Zinsstrukturkurve Katalonien: Die Rendite der Anleihen nach ausländischem Recht (gelb) unterscheidet sich nicht von jener nach Spanischem Recht.

Die 2021 und 2041 fälligen Anleihen nach ausländischem Recht sind ähnlich den spanischem Recht unterliegenden Anleihen bewertet, wie aus deren Positionierung auf der Trendkurve hervorgeht. Der Markt preist also für die ausländischem Recht unterliegenden Anleihen kein zusätzliches Premium ein. Die 2030 fällige Anleihe nach ausländischem Recht weist gar eine höhere Rendite auf als ihr 2034 fälliges lokales Pendant. Während ein Teil dieser Anomalie auf die tendenziell geringere Liquidität der englischem Recht unterliegenden Anleihen zurückgeführt werden kann, bleibt eine vollständige Erklärung dieser Bewertung offen.

Schrödingers Recht: Anleihen unterliegen zugleich einheimischem und fremdem Recht

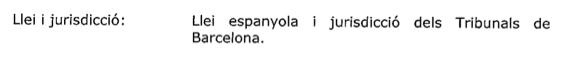

Vielleicht liegen die Märkte in dieser Situation jedoch gar nicht so falsch: Denn im Falle einer Abspaltung Kataloniens vom spanischen Mutterstaat würden die nach spanischem Recht begebenen Anleihen der autonomen Gemeinschaft natürlich ihr anwendbares Recht behalten. Damit würden auch diese Anleihen aus katalanischer Sicht fremdem – nämlich spanischem – Recht unterliegen. Ein detaillierter Blick in die Unterlagen macht dann die Komplexität dieser Schrödinger-Anleihen perfekt, da die lokalen Anleihen zwar spanischem Recht unterliegen, der Gerichtsstand sich aber in Barcelona befindet:

Dies würde nach einer Abspaltung also zu der absurden Situation führen, dass mögliche Verletzungen der Gläubigerrechte vor einem katalanischen Gericht eingeklagt werden müssten, welches dann fremdes, nämlich spanisches, Recht anwenden müsste. Diese Begebenheit könnte die oben genannte Preisanomalie teilweise erklären. Jedoch bleibt eine erhebliche Rechtsunsicherheit im Falle dieser spanischem Recht unterliegenden Anleihen – genau diese aber scheint nicht eingepreist.

Historischer Kontext weniger hilfreich

Zwar gibt es zahlreiche historische Beispiele, wie Sezessionen umgesetzt werden können, jedoch sind diese Situationen – naturgemäß – höchst individuell, wodurch die Geschichtsbücher im Fall der katalanischen Anleihen wenig hilfreich sind. Wir beobachten die Situation bis auf weiteres interessiert von der Seitenlinie. Zwar haben die Anleihen, insbesondere die kurzlaufenden, bereits Kursverluste aufzuweisen, andererseits liegen die Renditen weiterhin im tiefen einstelligen Bereich, was aus unserer Sicht weder die politischen und wirtschaftlichen noch die angesprochenen rechtlichen Risiken kompensiert.