Der Bereich Nachranganleihen von Finanzinstituten bietet regelmäßig Nährboden für Sondersituationen: Die Attraktivität von CMS-Linkern, also variabel verzinsten Tier 1-Anleihen haben wir bereits in einem einleitenden und aktualisierten Blog-Eintrag vorgestellt. Verwandt mit diesen Anleihen, aber geradezu mit spiegelverkehrten Eigenschaften, sind sogenannte Long-Dated Legacy Tier 1-Anleihen. Aus deren Namen lässt sich schon einiges ableiten:

- Long-Dated: Die Anleihen haben reguläre Kündigungsdaten die regelmäßig erst Ende des Jahrzehnts oder in den 2030ern anstehen

- Legacy: Die Anleihen sind aus regulatorischer Sicht für die Emittenten ab Ende 2021 nicht mehr oder in geringerem Ausmaß als regulatorisches Kapital anrechenbar

- Tier 1: Es handelt sich hier um nachrangige Anleihen mit nominell unendlicher Laufzeit

Während die CMS-Linker aktuell nur sehr geringe Kupons bezahlen und deshalb unter pari notieren, weisen die Long-Dated Legacy Tier 1-Anleihen Fixkupons im hohen einstelligen bis in den niedrigen zweistelligen Prozentbereich auf und handeln entsprechend deutlich über pari. Für den Emittenten ergibt sich durch diese Eigenschaften ein Problem: Die Anleihen sind sehr teuer (hoher Fixkupon), verlieren die regulatorische Anrechenbarkeit (ab Ende 2021), können aber frühestens gegen Ende des Jahrzehnts regulär zu pari gekündigt werden.

Der Ausweg steckt im Prospekt

Als diese Papiere – teilweise vor mehr als 20 Jahren – emittiert wurden, konnten die Emittenten noch nicht den Wegfall der regulatorischen Anrechenbarkeit erahnen, weshalb in den Anleihebedingungen dafür kein Sonderkündigungsrecht vorgesehen ist. Es gibt jedoch die generelle Möglichkeit der vorzeitigen Rückzahlung über einen sogenannten Make-Whole Call, bei dem zusätzlich zum Nennwert alle bis zum ersten regulären Kündigungsdatum anfallenden Kupons bereits heute diskontiert ausbezahlt werden müssen. Dieser Mechanismus ist ähnlich der Vorfälligkeitsentschädigung bei Hypotheken und führt bei Long-Dated Legacy Tier 1-Anleihen in der Regel zu Rückzahlungsbeträgen von mehr als 150 %.

Die Banco Santander als Vorreiter

Im Jahr 2004 übernahm die Banco Santander die britische Abbey National Group. Mit der Übernahme der britischen Bank gingen auch alle Verbindlichkeiten auf Santander über, darunter eine Long-Dated Legacy Tier 1-Anleihe, die dem Unternehmen noch teuer zu stehen kommen sollte. Die Anleihe hat einen Kupon von 8,963 %, wäre zwar erst regulär zum 30.06.2030 kündbar, verliert nach Ende 2021 aber vollständig die regulatorische Anrechenbarkeit als Tier 1-Kapital für den Emittenten. Der frühzeitige Ausweg aus dieser teuren Angelegenheit für den Emittenten ergibt sich aus der Make-Whole-Klausel. Diese stellt sich für das obenstehende Papier wie folgt dar:

Auszug aus dem Prospekt der thematisierten Abbey National Group LDT1-Anleihe

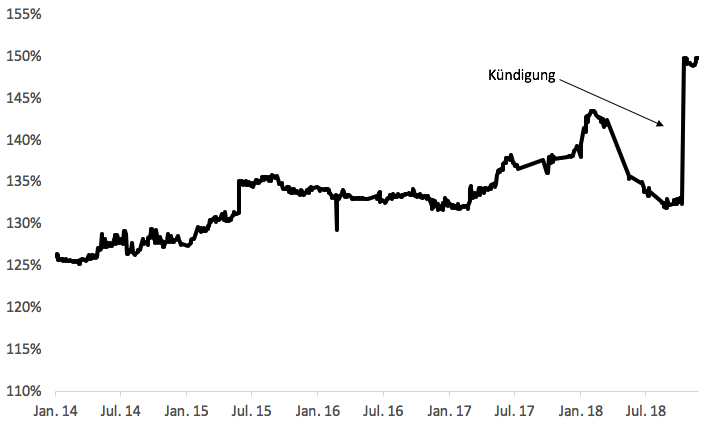

Für eine vorzeitige Kündigung müssen also alle bis Juni 2030 anfallenden Kupons, abgezinst mit der Rendite von ebenfalls bis 2030 laufenden US-Staatsanleihen zuzüglich 50 Basispunkten, gezahlt werden. Hieraus ergibt sich, dass der Make-Whole-Kündigungspreis mit sinkenden Staatsanleihezinsen ansteigt. Die Santander hatte hier lange genug den fallenden Zinsen bei Staatsanleihen zugeschaut und Ende 2018 den Make-Whole Call zu 149 % gezogen. Dies führte zu einem entsprechenden Sprung im Anleihekurs:

Kursentwicklung der thematisierten Abbey National Group LDT1-Anleihe

Es kommt Fahrt auf

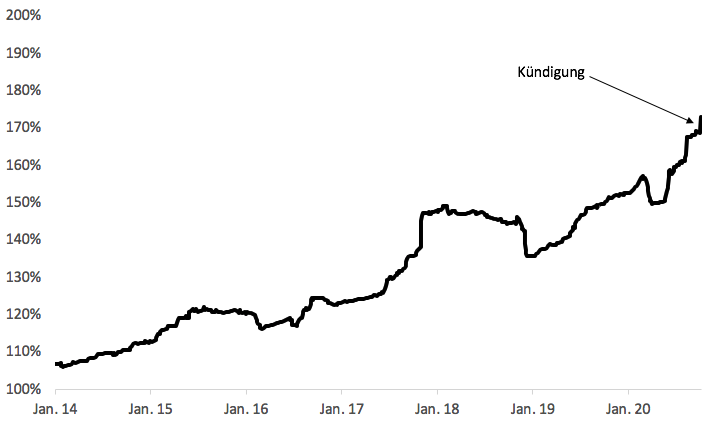

In diesem Sektor stehen noch zahlreiche ähnliche Papiere verschiedener Banken aus. Von alle studierten wir über die letzten Jahre die Prospektbedingungen und berechneten die möglichen frühzeitigen Kündigungspreise. Mit dem Näherrücken des Wegfalls der regulatorischen Anrechenbarkeit Ende 2021 nimmt die Aktivität auf Seiten der Emittenten aktuell Fahrt auf: So verkündete die Royal Bank of Scotland Mitte September dieses Jahres ein Rückkaufangebot nahe der Make-Whole-Preise für zwei ihrer ausstehenden Long-Dated Legacy Tier 1-Papiere. Anfang Oktober folgte dann die Rabobank mit einem Rückkaufprogramm für deren mit 6,91 % verzinsten Papier zu mehr als 170 %, ebenfalls nahe dem Make-Whole-Preis. Dies führte im Fall des Rabobank-Papiers zu nachfolgender erstaunlichen Kursentwicklung:

Kursentwicklung der thematisierten Rabobank LDT1-Anleihe

Laut Bloomberg war der ProfitlichSchmidlin Fonds einer der zehn größten Halter des Papiers.

War es das?

Diese Rückzahlungen werfen die Frage auf, ob der Markt damit inzwischen diese Papiere alle zum Make-Whole-Preis bewertet. Dies ist interessanterweise noch nicht der Fall. Die von uns gehaltenen Papiere in diesem Sektor weisen aktuell noch eine Upside bis zum gegenwärtigen Kündigungspreis zwischen 8 und 16 % auf. Das Warten auf weitere Kündigungen ist unterdessen angesichts der sehr hohen Kupons von bis zu 13 % pro Jahr durchaus profitabel.