Nachdem die Geldmenge seit der Finanzkrise und auch in den Jahren danach deutlich ausgeweitet wurde, rechneten viele Finanzmarktteilnehmer mit höheren Inflationsraten. Fast 15 Jahre nach der Finanzkrise ist sie nun da: Die Inflation in den USA hat im Januar 2021 mit 7,5 % den höchsten Stand seit 40 Jahren erreicht. In Deutschland ist für das Jahr 2022 mit der höchsten Inflationsrate seit 1993 zu rechnen.

Auf Preissteigerungen hätten Konsumenten gerne noch länger gewartet

„Unser vorrangiges Ziel besteht darin, Preisstabilität zu gewährleisten, also den Wert des Euro zu wahren“ – so gibt es die EZB prominent auf ihrer Website an. Mit der steigenden Inflation steigt auch der Druck auf die Zentralbanken, und entsprechend rechnen die Kapitalmärkte zunehmend mit Zinserhöhungen auf beiden Seiten des Atlantiks.

Was bedeutet das für Aktien?

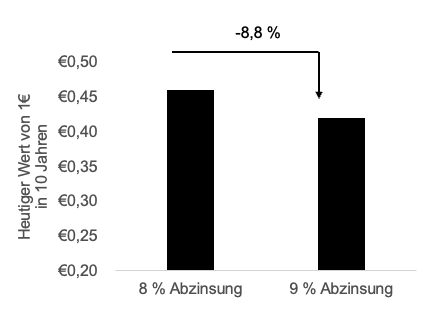

Zinsen haben einen direkten Einfluss auf die Unternehmensbewertung, denn je höher die Zinsen, desto höher die Abzinsungsfaktoren in Bewertungsmodellen. Der heutige Wert von einem Euro Gewinn in 10 Jahren ist bei einem Zinsanstieg um nur einen Prozentpunkt etwa 9 % geringer als zuvor:

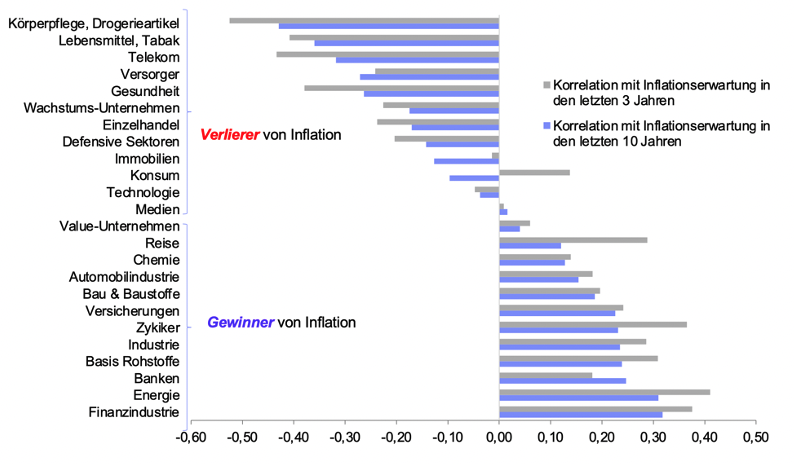

Aus diesem Grund haben Zinsen in der Theorie einen direkten Einfluss auf Unternehmensbewertungen. Und steigende Inflationserwartungen sind aufgrund des Ziels der EZB, Preisstabilität zu erzeugen, eng mit steigenden Zinserwartungen verbunden. Die Investmentbank Goldman Sachs hat untersucht, welche Sektoren in der Vergangenheit besonders empfindlich auf steigende Inflation und Inflationserwartungen reagierten:

Grundsätzlich lässt sich sagen: Je höher die Bewertungsmultiplikatoren, desto höher auch die Zinssensitivität. Dies liegt an den ferner in der Zukunft liegenden Unternehmensgewinnen. Naturgemäß trifft dies insbesondere auf Wachstumsunternehmen zu, die heute Gewinne reinvestieren, um morgen (oder übermorgen) höhere Gewinne auszuweisen. Die Gewinne in einigen Jahren haben durch steigende Zinsen heute einen geringeren Wert.

Achtung: Nicht nur Wachstum ist zinssensibel

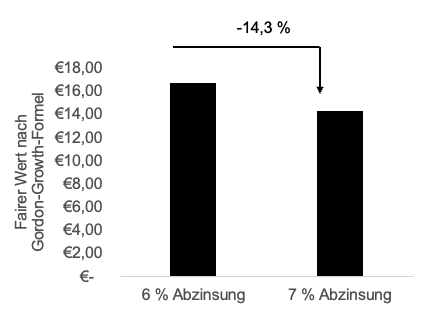

Auch als besonders defensiv wahrgenommene Sektoren, die üblicherweise hohe Dividenden zahlen, wie etwa Hersteller von Konsum- und Verbrauchsgütern, weisen eine überdurchschnittliche Zinssensitivität auf – in der aufgeführten Untersuchung von Goldman Sachs ist die Sensitivität dieser Sektoren in Bezug auf Inflationsänderungen sogar deutlich höher als bei Wachstumsunternehmen. Diese Unternehmen werden als besonders stabil und defensiv wahrgenommen, weshalb Investoren niedrigere Abzinsungsfaktoren ansetzen als bei Wachstumsunternehmen oder etwa Unternehmen aus zyklischen Industrien. Steigende Zinsen wirken sich auf Unternehmen mit niedrigen Abzinsungsraten stärker aus als bei Unternehmen, bei denen hohe Abzinsungsfaktoren angewendet werden. Die Gordon-Growth-Formel approximiert den Unternehmenswert auf der Basis der Dividende je Aktie, des geschätzten jährlichen Wachstums der Dividende und eines Abzinsungsfaktors. In einem solchen Modell, welches für klassische wachstumsarme Dividendenzahler durchaus valide Ergebnisse liefern kann, wirkt sich die Reduktion des Abzinsungsfaktors um einen Prozentpunkt deutlich aus:

In diesem stark vereinfachten Modell führt eine Erhöhung des Abzinsungsfaktors von 6 % auf 7 % bei einer Dividende von 1 € je Aktie zu einer Reduktion des fairen Werts um -14 % von 16,7 € je Aktie auf 14,3 € je Aktie.

Nicht zu zinssensibel allokieren!

Im ProfitlichSchmidlin Fonds notiert etwa ein Viertel des Portfolios an langfristigen Unternehmensbeteiligungen zu einer Bewertung von nur etwa dem 10-fachen des normalisierten Gewinns. Dieser Teil des Portfolios ist entsprechend deutlich günstiger als die breiten Kapitalmärkte und dürfte daher weniger sensibel auf Zinsanstiege reagieren. Neben der reinen Bewertung ist jedoch auch auf die fundamentalen Effekte von Inflation auf die Unternehmen zu achten: Hier spielt insbesondere die Preissetzungsmacht, die erzielte Bruttomarge und die Flexibilität der Unternehmen eine zentrale Rolle. Denn wie stark und wie langanhaltend inflationäre Tendenzen vorliegen, lässt sich kaum vorhersagen. Wir versuchen zu kontrollieren, was wir kontrollieren können: Nämlich die Qualität der langfristigen Unternehmensbeteiligungen und deren Fähigkeiten, Preiserhöhungen weiterzugeben oder gar für sich nutzen zu können.

Und jetzt?

Angesichts der hohen Schuldenlast vieler Staaten und Institutionen erscheinen viele Zinserhöhungen in großen Schritten eher unwahrscheinlich: Niedrige Zinsen und eine gewisse Inflation können aus Staatssicht durchaus erwünscht sein, um die Schuldenlast schultern und über die Zeit abtragen zu können. Dennoch erscheint es uns mehr denn je sinnvoll, bewertungsgetrieben zu investieren und nicht ungeachtet der Bewertung nur auf scheinbar defensive Sektoren oder Wachstumsunternehmen zu setzen, deren Bewertung besonders sensibel auf Änderungen des Zins- und Inflationsumfeldes reagieren dürfte.