Vermögensaufbau erfordert intelligente, aktive Diversifikation Teil 1: Aktien

Im ersten Halbjahr 2024 entfielen 30 % des Wertzuwachses des S&P 500 auf einen einzigen Wert, nämlich den Chipausrüster Nvidia. Eine solche Konzentration ist derzeit keine Seltenheit: Im Jahr 2023 gingen 75 % des Anstiegs im S&P 500 auf das Konto der sieben größten Unternehmen. Bei vielen weiteren Indizes sieht es ähnlich aus. Der Grund ist die hohe Konzentration der Indizes auf einige wenige Einzeltitel. Diese „Klumpen“ machen die Entwicklung für passive Investoren sehr pfadabhängig.

Etikettenschwindel beim MSCI World?

Die großen Aktienindizes sind insbesondere auf nachfolgende Faktoren konzentriert:

- auf einzelne Regionen, insbesondere die USA

- auf einzelne Sektoren, insbesondere auf die Sektoren Informationstechnologie und Kommunikation

- auf einzelne Unternehmen, insbesondere die sieben großen Unternehmen der Welt

- auf Unternehmen mit einer sehr hohen Marktkapitalisierung

Im MSCI World steckt zwar nominell „die Welt“, jedoch entfallen wertmäßig über 70 % des Index auf ein einziges Land, die USA. Zehn der zehn größten Unternehmen im Index stammen aus diesem einen Land. Auch im heimischen Markt lässt sich ähnliches beobachten. Obwohl der Dax nach der jüngsten Index-Umstellung 40 Unternehmen enthält, sind die drei größten Unternehmen zusammen mit annähernd 30 % gewichtet. Im S&P 500 sieht es nicht besser aus: Von elf verschiedenen Sektoren entfallen mit „Information Technology“ auf einen einzigen Sektor über 30 % des Gewichts. Die großen Indizes sind also allesamt sehr einseitig positioniert und hängen in der Regel stark von einer Handvoll Unternehmen ab. Grund für diese unausgewogene Aufstellung der Indizes ist die Tatsache, dass die Gewichtung im Wesentlichen von der Marktkapitalisierung der Unternehmen bestimmt wird. Große Unternehmen werden in den Indizes prominenter gewichtet und auf kleinere Unternehmen entfällt ein entsprechend niedrigerer Anteil. Auf diese Weise bilden Indizes tatsächlich die durchschnittliche Entwicklung des gesamten an den Aktienmärkten investierten Vermögens ab. Aber ist Investoren des MSCI World wirklich klar, dass sie nahezu vollständig auf die USA setzen?

Indizes waren nicht immer einseitige Wetten

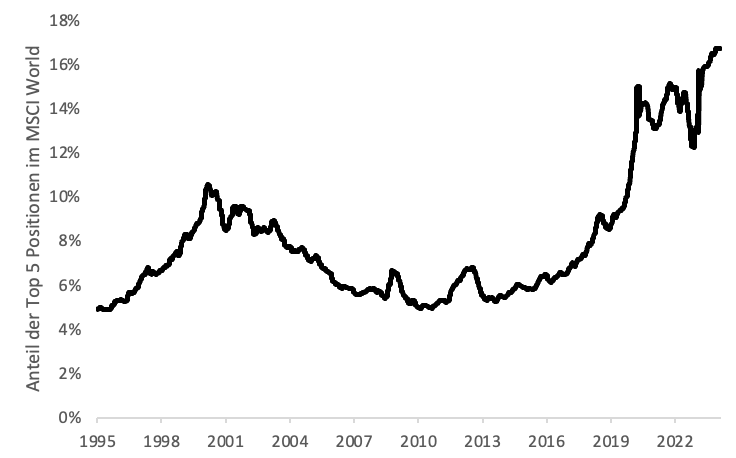

In den letzten zehn Jahren haben sich amerikanische Unternehmen deutlich besser entwickelt als ihre Gegenstücke in Europa und vielen Schwellenländern. Einer aktuellen Auswertung des Index-Anbieters MSCI zufolge war die Konzentration des MSCI World und auch die vieler anderer Indizes in den letzten dreißig Jahren zu keinem Zeitpunkt höher als heute. Wie die untenstehende Grafik verdeutlicht, lag das Gewicht der fünf größten Aktien im MSCI World vor zehn Jahren noch um 5 %, wohingegen der Wert heute bei 17 % liegt:

Indizes reflektieren zwar in der Regel den Durchschnitt des am Aktienmarkt investierten Vermögens, allerdings würde wohl kaum ein Investor sein Vermögen freiwillig derartig konzentriert und einseitig allokieren. Aus unserer Sicht eignen sich die meisten klassischen Indizes daher auch nicht (mehr) als Vergleichsmaßstab – in der Branche als Benchmark bezeichnet – für die Aktienkomponente von vermögensverwaltenden Fonds.

Die Vermeidung eines nachhaltigen Kapitalverlusts ist das wichtigste Ziel bei der langfristigen Vermögensanlage

Eine hohe Konzentration kann zu guten Ergebnissen führen, wenn die richtigen Unternehmen, Regionen und Sektoren übergewichtet sind, resultiert aber in jedem Fall in einer höheren Pfadabhängigkeit. Von den zehn größten Unternehmen der Welt aus dem Jahr 2003 befindet sich heute nur noch ein einziges unter den Top 10. Etwa die Hälfte der Liste der größten fünfzig Unternehmen der USA hat sich in den letzten zehn Jahren verändert. Nvidia, das heute größte Unternehmen der Welt, zählte vor 18 Monaten noch nicht einmal zu den zehn größten Unternehmen. Diese Zahlen sollten eine Warnung sein – nichts ist so beständig wie der Wandel. Bei der langfristigen Vermögensanlage sollte das Risiko eines nachhaltigen Kapitalverlusts im Fokus stehen. Vermögensaufbau erfordert eine ausgewogene statt einer einseitigen Positionierung, ganz im Kontrast also zur aktuellen Allokation der meisten Indizes. Im ProfitlichSchmidlin Fonds verfolgen wir grundsätzlich das Ziel einer ausgewogenen Allokation, unabhängig von der Zusammensetzung der Benchmarks.

„Ein Fonds, den ein ETF nicht kopieren kann“

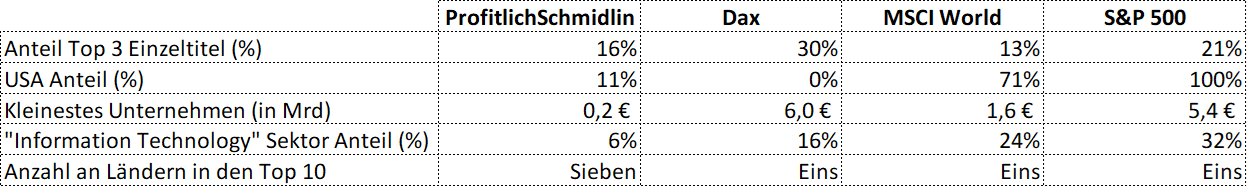

Unser Investitionsansatz im Bereich der langfristigen Unternehmensbeteiligungen unterscheidet sich deutlich von der Zusammensetzung der Indizes und damit auch von der Zusammensetzung der gängigen Benchmarks der gängigen Benchmarks:

- Regionen: Die achtzehn Unternehmen im ProfitlichSchmidlin Fonds stammen aus neun verschiedenen Ländern, auf Aktien aus den USA entfällt insgesamt lediglich ein Anteil von 11 % des Portfolios.

- Sektoren: Der Sektor Informationstechnologie steht im Portfolio lediglich für einen Anteil von etwa 6 %, unter den Top 10 Aktien sind fünf verschiedene Sektoren vertreten.

- Unternehmen: Der Fonds ist in über 18 langfristige Unternehmensbeteiligungen diversifiziert, die für etwa 60 % des gesamten Portfolios stehen. Die fünf größten Unternehmen sind zum Halbjahr 2024 jeweils mit rund 5 % gewichtet.

- Marktkapitalisierung: Die langfristigen Unternehmensbeteiligungen im Portfolio haben eine Marktkapitalisierung zwischen 0,2 und 2.900 Mrd. €, der Fonds investiert also über das gesamte Spektrum der Marktkapitalisierungen. Drei der zehn größten Unternehmen kommen auf eine Marktkapitalisierung von unter 10 Mrd. € und zählen somit zu den mittelgroßen Unternehmen.

Eine Zeitung bezeichnete den ProfitlichSchmidlin Fonds UI kürzlich als einen „Fonds, den ein ETF nicht kopieren kann“. Die nachfolgende Tabelle belegt, wie deutlich sich der Fonds von den großen Indizes unterscheidet:

Für eine intelligente Diversifikation ist es nicht allein zweckdienlich, in hunderte oder gar tausende Unternehmen zu investieren – der MSCI World kommt auf etwa 1.500 Mitglieder und investiert dennoch hoch konzentriert. Entscheidend sind die Gewichtung der einzelnen Unternehmen und die intelligente Streuung über Sektoren, Regionen und Unternehmensgrößen, um so ein ausgewogenes Portfolio herbeizuführen. Dies ist der Anspruch des ProfitlichSchmidlin Fonds.

Die obigen Ausführungen unterstreichen die Notwendigkeit einer aktiven Allokation im Aktiensegment. Aber auch im Anleihebereich haben passive Strategien Einzug gehalten; in diesem Bereich beobachten wir ähnliche Imbalancen, wie wir in Teil zwei dieses Blogbeitrags darlegen werden.