Fehlbewertungen können aus unterschiedlichen Gründen erfolgen. In manchen Fällen führen etwa regulatorische Begrenzungen institutioneller Marktteilnehmer dazu, dass gewisse Anlageklassen strukturell zu wenig Nachfrage erfahren und daher Unterbewertungen aufweisen. Dies ist unserer Einschätzung zufolge regelmäßig bei tief aus dem Geld notierenden Wandelanleihen der Fall. Flexibel aufgestellte Investoren ohne enges Anlagemandat können diesen Umstand nutzen, um potenzielle Opportunitäten aufzudecken.

Wenn Wandelanleihen (vermutlich) nicht mehr wandeln

Wandelanleihen verfügen neben den üblichen Eigenschaften von Anleihen über eine Wandlungs- oder Optionskomponente, wodurch die Papiere im Falle steigender Aktienkurse an der Wertentwicklung der zugrundeliegenden Aktie partizipieren. Typischerweise suchen auf Wandelanleihen fokussierte Investoren gezielt nach Titeln, die eine realistische Chance aufweisen, bis zur Fälligkeit „ins Geld“ zu laufen. Es kommen für diese Investoren also in der Regel nur Wandelanleihen in Frage, bei denen der Aktienkurs des Bezugswerts nicht zu weit vom Wandlungspreis entfernt notiert – im Finanzjargon bedeutet dies, dass die Wandelanleihe über ausreichend „Delta“ verfügt. Dies führt dazu, dass Wandelanleihen bei einem Rückgang des Aktienkurses weit unter den Wandlungspreis für klassische Investoren von Wandelanleihen uninteressant sind. Investoren in gewöhnliche Anleihen – auch als Straight oder Plain Vanilla Bonds bezeichnet – hingegen können (oder dürfen) Wandelanleihen aufgrund ihrer Wertpapierprospekte und Anlagerichtlinien oftmals nicht erwerben. Erschwerend kommt hinzu, dass die meisten Wandelanleihen nicht über ein Rating verfügen, weshalb bestimmte Anleger-Gruppen nicht in die Papiere investieren können. Für tief aus dem Geld notierende Wandelanleihen gibt es somit am Kapitalmarkt nur wenige Käufer.

Viele Emittenten haben die hohen Bewertungen für Emissionen genutzt

Natürlich kann ein sinkender Aktienkurs seit Emission auf Probleme hindeuten, jedoch ist dies nicht zwingend der Fall. Vielmehr haben viele Emittenten insbesondere im Jahr 2021 die „ambitionierten“ Bewertungen genutzt, um sich durch die Emission von Wandelanleihen günstiges Fremdkapital – oft mit 0 %-Kupon – zu sichern. Im Zuge der nun gefallenen Aktienkurse dieser Unternehmen notieren zahlreiche Wandelanleihen inzwischen in der oben dargestellten Dilemma; wenig Nachfrage nach diesen Wertpapieren führt zu tieferen Kursen, was in der Anleihewelt höheren Renditen entspricht.

Ein Käuferstreik führt zu strukturellen Chancen

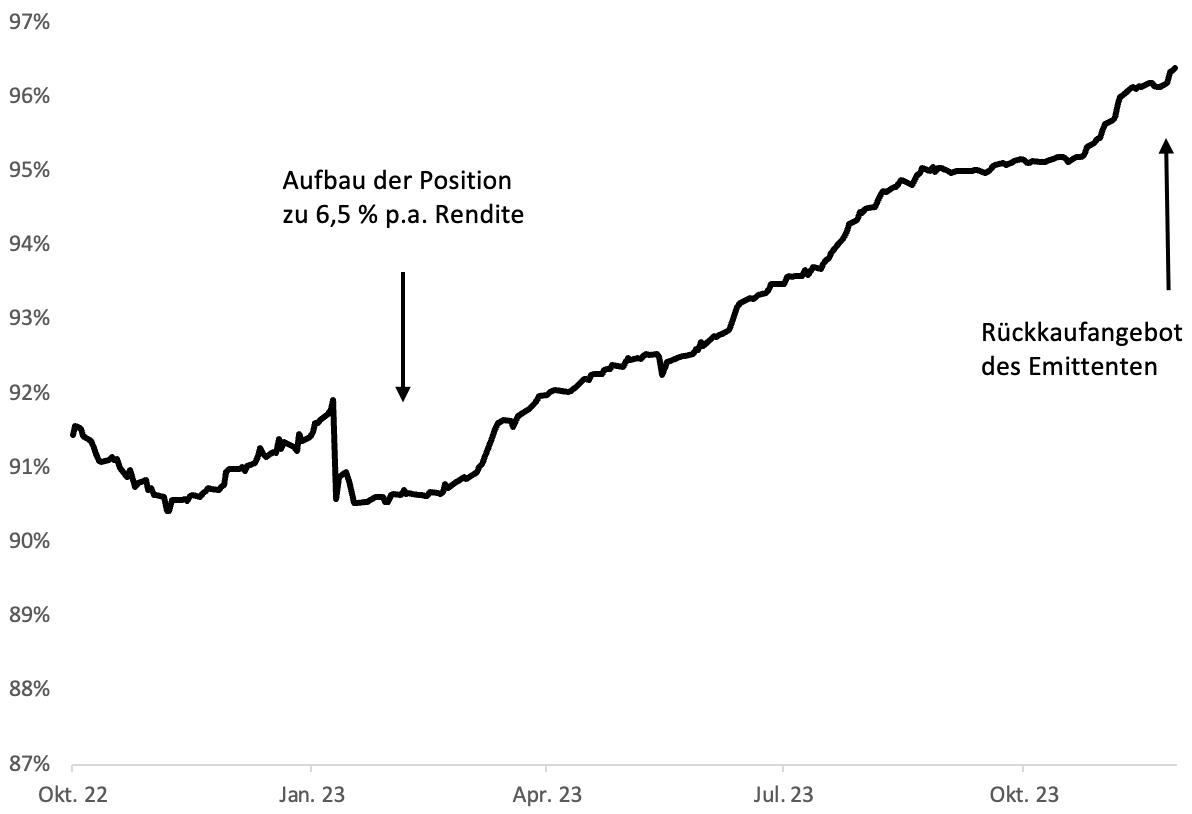

Den beschriebenen „Käuferstreik“ versuchen wir zu nutzen. Ein passendes Beispiel hierfür sind die im September 2024 fälligen Wandelanleihen des französischen Entwicklers von Computerspielen Ubisoft. Die Anleihe verfügt über kein Rating, einen Nullprozent-Kupon und einen Wandlungspreis von 114 €, der den aktuellen Kurs um das Vierfache übersteigt. Mit einem Wort: Die Optionskomponente ist in diesem Fall nahezu wertlos. Ubisoft verfügt außerdem über rund 1,3 Mrd. € an Liquidität auf der Bilanz und wirtschaftet profitabel. Durch die hohe Kasseposition muss der Emittent die Anleihe zur Fälligkeit gar nicht refinanzieren, sondern kann diese aus eigener Tasche zurückführen. Nichtdestotrotz ließen sich mit Ubisoft-Anleihen auskömmliche Renditen erzielen, insbesondere angesichts einer kurzen Restlaufzeit und einer nahezu „gesicherten“ Rückzahlung. Noch zu Beginn des Jahres 2023 war es möglich, sich in dieser Sondersituation mehr als 6 % Rendite zu sichern. Konsequenterweise versuchte auch der Emittent, diese Situation für sich zu nutzen, und verkündete kürzlich ein Rückkaufangebot für die Anleihen:

Versteckte Chancen

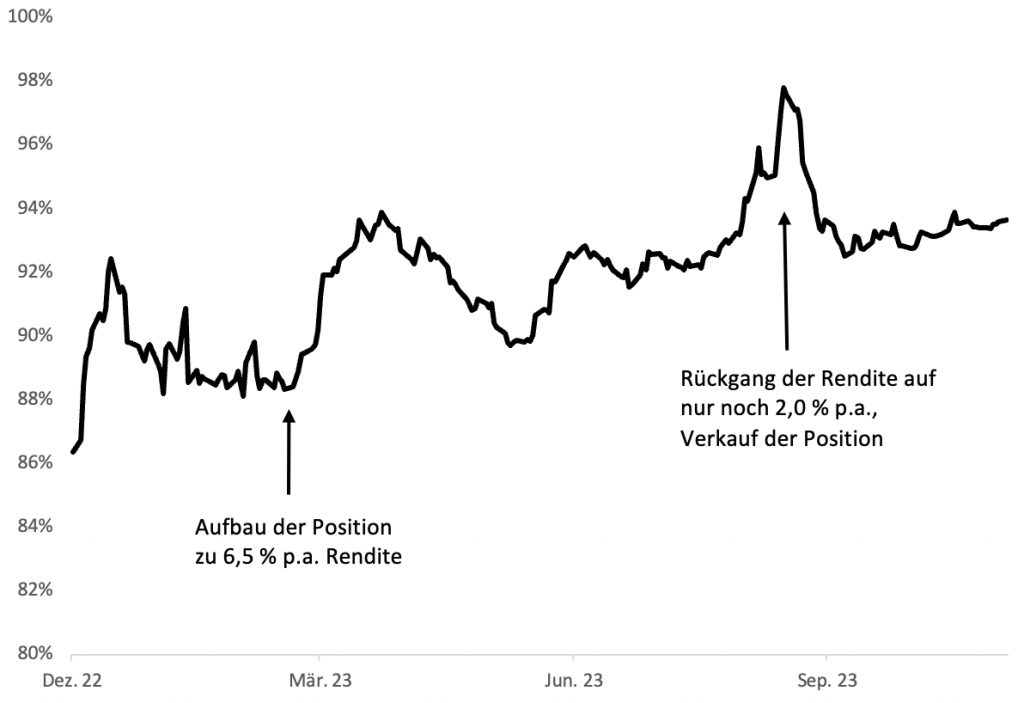

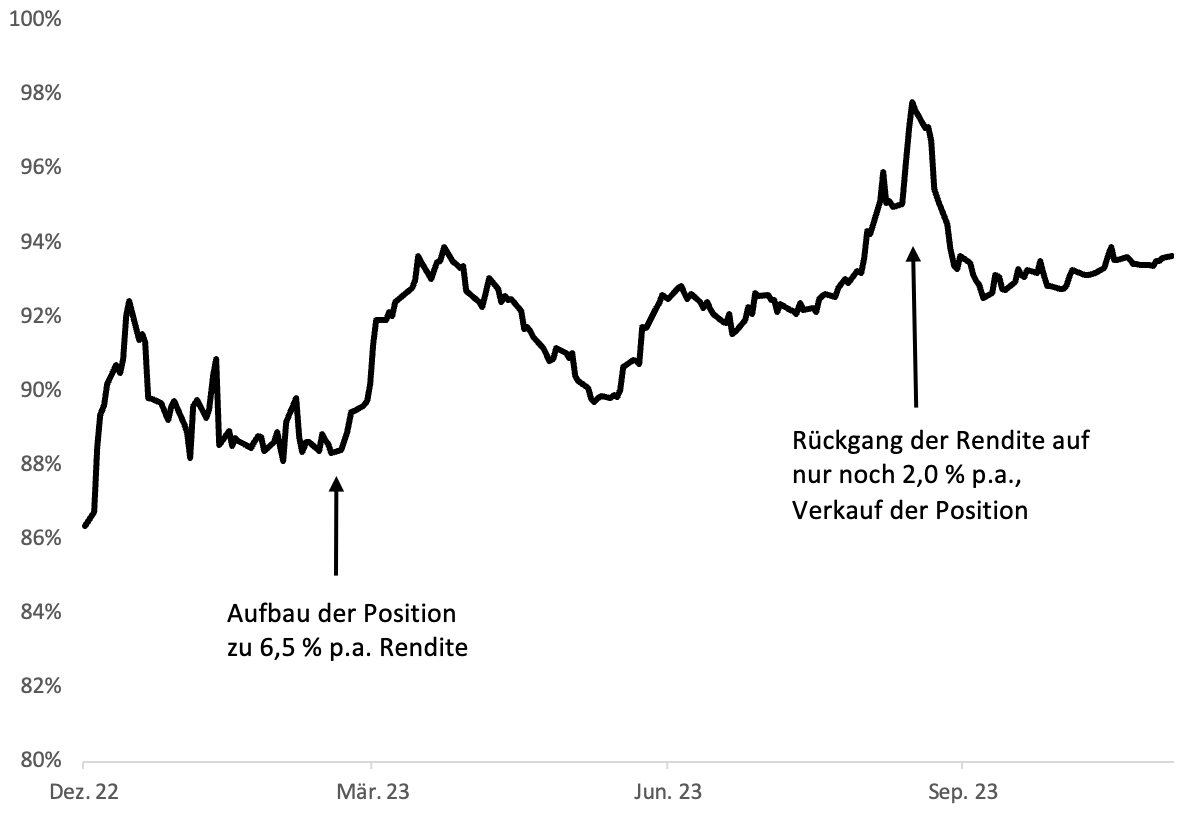

Wie eingangs ausgeführt, weisen tief aus dem Geld notierende Wandelanleihen eine große Lücke zwischen Wandlungspreis und aktuell vorherrschendem Aktienkurs auf. Dadurch wird der eingebetteten Optionskomponente kaum noch Wert beigemessen. Dies bedeutet jedoch nicht, dass die Optionskomponente wertlos ist. Ein Beispiel hierfür ist die 2025 fällige Wandelanleihe von HelloFresh, die über einen Kupon in Höhe von 0,75 % verfügt und einen Wandlungspreis in Höhe von 50 € aufweist. Als wir im Frühjahr 2023 begannen, die Wandelanleihe zu erwerben, notierte die Aktie noch unter 20 €; die Optionskomponente schien entsprechend wenig wert zu sein, jedoch war für uns die erwartete Rendite in Höhe von rund 6,5 % p.a. auch ohne das Potenzial aus der Optionskomponente bereits sehr attraktiv. Es kam aber noch besser, denn der Kurs der Aktie verdoppelte sich in nur wenigen Monaten bis Mitte September des Jahres 2023. Die Optionskomponente wies plötzlich wieder einen Wert auf. Dies zeigte sich auch in der Rendite der Wandelanleihe, die sich von rund 6,5 % bis auf 2,0 % verringerte. Wir nutzten den deutlichen Kursanstieg der Anleihe, um die Gewinne zu realisieren.

Auch HelloFresh wies ein niedriges Rückzahlungsrisiko auf. Dem ausstehenden Volumen der Wandelanleihe in Höhe von 175 Mio. € stand rund eine halbe Milliarde an Barmittelbestand auf der Bilanz des profitablen Unternehmens gegenüber. Ähnlich wie Ubisoft erkannte auch HelloFresh die Chance: Nachdem die Kurse der Wandelanleihe zwischen September und November des laufenden Jahres wieder fielen, verkündete das Unternehmen, bis zu 50 Mio. € der Wandelanleihe zurückzukaufen. Es kann aus unserer Sicht ein gutes Zeichen sein, wenn der Emittent die Attraktivität seiner eigenen Anleihe ähnlich einschätzt wie wir.

Es wird klar: Aktives und antizyklisches Handeln kann bei Wandelanleihen belohnt werden. Die Beispiele zeigen, wie auch abseits der eingetretenen Pfade Opportunitäten am kurzen Ende der Laufzeitstruktur ausgemacht werden können. Eine Grundvoraussetzung ist dabei ein flexibler und anpassungsfähiger Investmentansatz.