Die Volatilität, also Schwankungsintensität, wird gemeinhin als ein Maß für das Risiko eines Wertpapiers betrachtet. Eine hohe Volatilität an den Kapitalmärkten wird entsprechend als negativ empfunden und Wertpapiere mit einer hohen Volatilität gelten als besonders riskant. In der Tat tendieren Aktien von hoch verschuldeten Unternehmen oder Unternehmen aus eher zyklischen Branchen auch zu einer überdurchschnittlichen Volatilität. Es gibt jedoch Marktphasen, wie etwa im März 2020 während des Ausbruchs der Corona-Pandemie, in welchen die Schwankungsintensität nahezu aller Wertpapiere stark ansteigt – ohne dass dies mit dem fundamentalen Risiko der einzelnen Unternehmen zu begründen wäre. Genau solche Phasen stellen eine Chance für aktive Investoren dar.

Preise sind volatil, Werte nicht (unbedingt)

An den Kapitalmärkten erfolgt der Handel inzwischen im Millisekunden-Takt, wobei ein großer Teil des Handels von passiven Anlegern ohne Bezug zu den Fundamentaldaten betrieben wird. Die durchschnittliche Haltedauer einer Aktie in den USA ist seit den 1970ern von über fünf Jahren auf unter zehn Monate gefallen – der Fokus der Märkte ist zusehends kurzfristiger. Seit jeher versuchen wir uns in unserem Analyseprozess auf das fundamentale Risiko eines Unternehmens zu besinnen. Potenzielle Kursrisiken, die nicht mit Fundamentaldaten begründet werden können, versuchen wir außer Acht zu lassen; vielmehr sehen wir in Kursschwankungen eine Chance. Bei qualitativ hochwertigen und widerstandsfähigen Unternehmen, die zudem über eine geringe Verschuldung verfügen, verändert sich unsere Einschätzung zum Unternehmenswert im Laufe eines Jahres – auch während Krisen wie etwa dem Corona-Ausbruch – in der Regel nur geringfügig. Die Aktienkurse dieser Unternehmen schwanken üblicherweise deutlich stärker als unsere Einschätzung zum angemessenen Wert. Dies stellt eine Chance für aktive Investoren dar.

Wir nutzen Volatilität

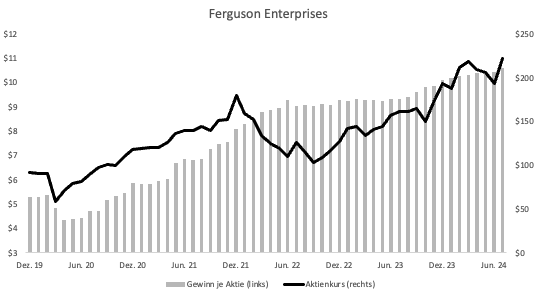

In Marktphasen mit einer erhöhten Volatilität nehmen wir eher Veränderungen an der Zusammensetzung des Portfolios vor, indem wir neue Beteiligungen eingehen oder bestehende aufstocken. Seit Ende 2019 sind wir beispielsweise an dem nordamerikanischen Großhändler für professionellen Sanitär- und Handwerkerbedarf Ferguson Enterprises beteiligt. Der von den Marktteilnehmern erwartete Gewinn je Aktie des Unternehmens verdoppelte sich zwischen 2019 und Ende Juli 2024 von 5,32 USD je Aktie auf 10,60 USD je Aktie. Ein kontinuierlicher Anstieg um beeindruckende 16 % pro Jahr:

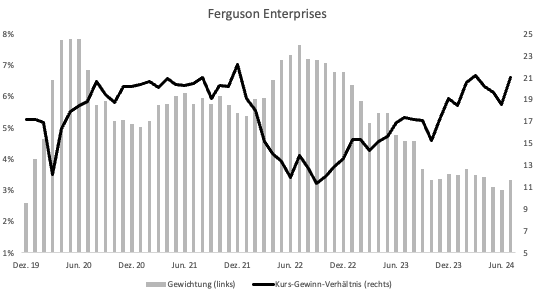

Auch wenn sich die Gewinne des Unternehmens weitestgehend stabil entwickelten, korrigierte die Aktie während der Corona-Krise und im Verlauf des Jahres 2022 über die letzten fünf Jahre betrachtet zweimal um jeweils über -40 %. Unsere Einschätzung zum Wert des Unternehmens reduzierte sich in diesen Phasen jedoch nicht signifikant, so dass wir die Volatilität der Aktie und die damit einhergehende niedrigere Bewertung für antizyklische und bewertungsorientiere Zukäufe nutzten:

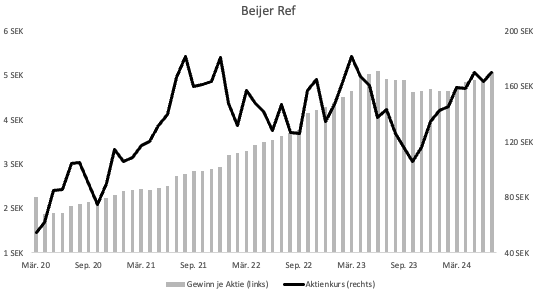

Auch beim schwedischen Weltmarktführer im Bereich Ersatzteile für Klimaanlagen und Kühlgeräte Beijer Ref steht eine beeindruckende und wenig schwankende Entwicklung beim Gewinn je Aktie im starken Kontrast zu den Schwankungen des Aktienkurses. Das Unternehmen befindet sich bereits seit März 2020 im ProfitlichSchmidlin Fonds UI, als wir die fallende Unternehmensbewertung im Rahmen des Ausbruchs der Corona-Pandemie für den Erwerb nutzten. Seitdem konnte das Unternehmen den Gewinn je Aktie relativ beständig um 19 % pro Jahr steigern.

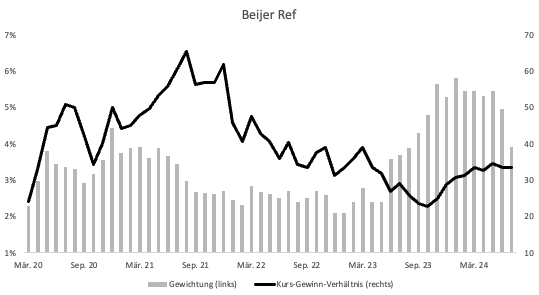

Auch in diesem Beispiel korrigierte die Aktie in den letzten Jahren mit -35 % und -45 % zweimal deutlich, während die nachhaltige Ertragskraft des Unternehmens und aus unserer Sicht der angemessene Wert für die Aktie nicht ansatzweise in dieser Größenordnung schwankte. Auch bei Beijer Ref nutzten wir diese irrationalen Bewegungen in der Aktie, um die Gewichtung zu hohen Bewertungen abzubauen und zu niedrigen Bewertungen aufzubauen:

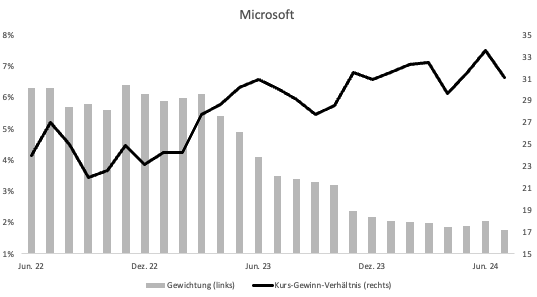

Obwohl von vielen Marktteilnehmern angenommen wird, dass die Märkte bei großen und liquiden Unternehmen besonders effizient sind, kommt es auch unter den größten Unternehmen der Welt regelmäßig zu einer Abkopplung von Aktienpreis und Wert. So schwankte das Kurs-Gewinn-Verhältnis bei Microsoft in den letzten drei Jahren zwischen dem 21-fachen Gewinn und dem 33-fachen Gewinn erstaunlich stark. Da der Anstieg der Gewinne zuletzt nicht mit dem Anstieg der Aktie Schritt halten konnte, nutzten wir das gestiegene Bewertungsumfeld im Laufe des Jahres 2023, um die Gewichtung herunterzufahren:

Die durch die Verkäufe von Microsoft Aktien freigewordenen Mittel konnten wir im Gegenzug in Beijer Ref Aktien umschichten, die sich im gleichen Zeitfenster deutlich verbilligten.

Volatility is good

„Greed is good“, mit diesem Zitat wurde Gordon Gekko, gespielt von Michael Douglas, im Film „Wallstreet“ Ende der 1980er Jahre berühmt. Unser Credo kann dagegen als „Volatility is good“ ausgedrückt werden. Käufern von widerstandsfähigen, qualitativ hochwertigen Unternehmen mit einer niedrigen Verschuldung sollten Kursschwankungen willkommen sein.